- 手術など大きな病気になった時の治療代どうしょう・・・

- ケガして入院した時の入院費どうしょう・・・

など、万が一病気やケガに備えて、医療保険を検討されている方は多いのではないでしょうか。

保障内容によって、保険料は月々数千円から順番に高くなっていきますので、年間で計算したらそれなりの金額になるため、多少家計に圧迫されると感じられている方も少なくないでしょう。

実は、日本は「高額療養費制度」「傷病手当金」など医療制度が設けられており、きちんと健康保険に入っていれば、カバーできる金額は意外と大きいです。

そこで今回は、きちんと国の医療制度の仕組みを詳しく説明した上で、どのような医療保険を選ぶべきかも含めて書いていきますので、医療保険を検討されている方は、ぜひ最後まで読んでみて下さい。

なお、当サイトでは無料にて相談を対応しておりますので、気軽ににお問合せしてみてください。

目次

1、医療保険は必要?日本の医療制度をおさえておきたい3つのポイント

日本国民のほとんどの方は健康保険、もしくは国民健康保険に加入しています。

しかし、高い保険料を払っているにもかかわらず、国の医療制度について詳しく把握していない方も多いのは実情です。

以下にて日本の医療保障の仕組みについてみてみましょう。

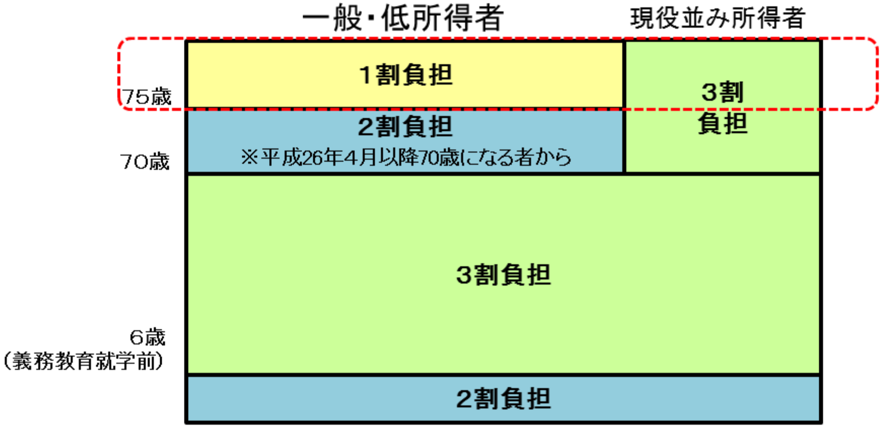

(1)自己負担割合

現在の医療費の自己割合は下記のようになっています。

- 小学校入学前の子ども:2割

- 小学校入学後〜70歳未満:3割

- 70歳〜74歳未満:2割(現役並み所得者は3割)

- 75歳以上:1割(現役並み所得者は3割)

実際にかかった医療費の1〜3割が自己負担額になります。

出典:厚生労働省「医療費の自己負担」

(2)高額療養費制度

①そもそも高額療養費制度とは

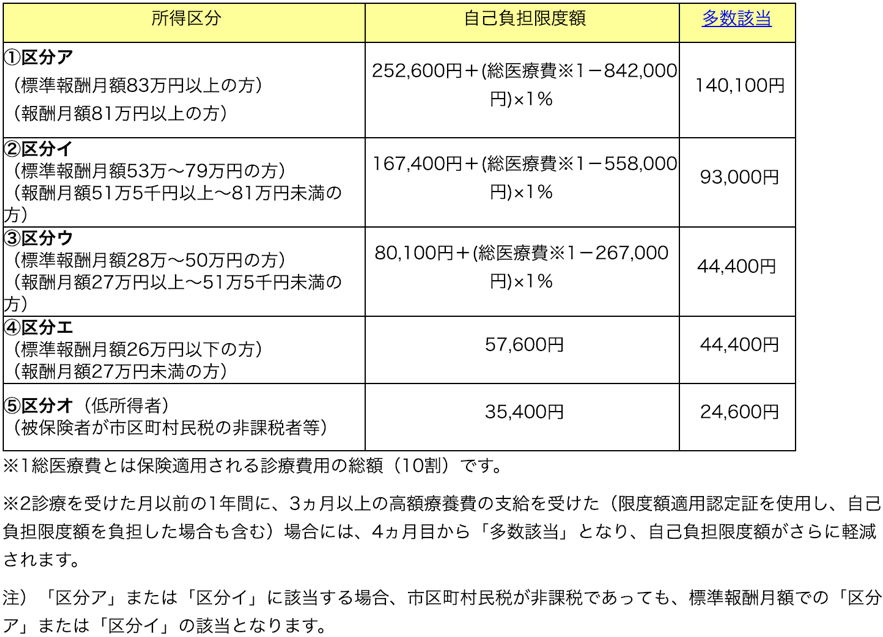

高額療養費制度とは、月初めから月終わりまでにかかった医療費の自己負担額が高額になった場合、標準報酬月額を基準に該当する自己負担限度額を超えた部分が払い戻される制度です。

平成27年1月から70歳未満の所得区分は3区分から5区分に変わり、特に標準報酬月額83万円以上の人の負担が大きくなることが分かります。

■70歳未満の方

出典:全国健康保険協会

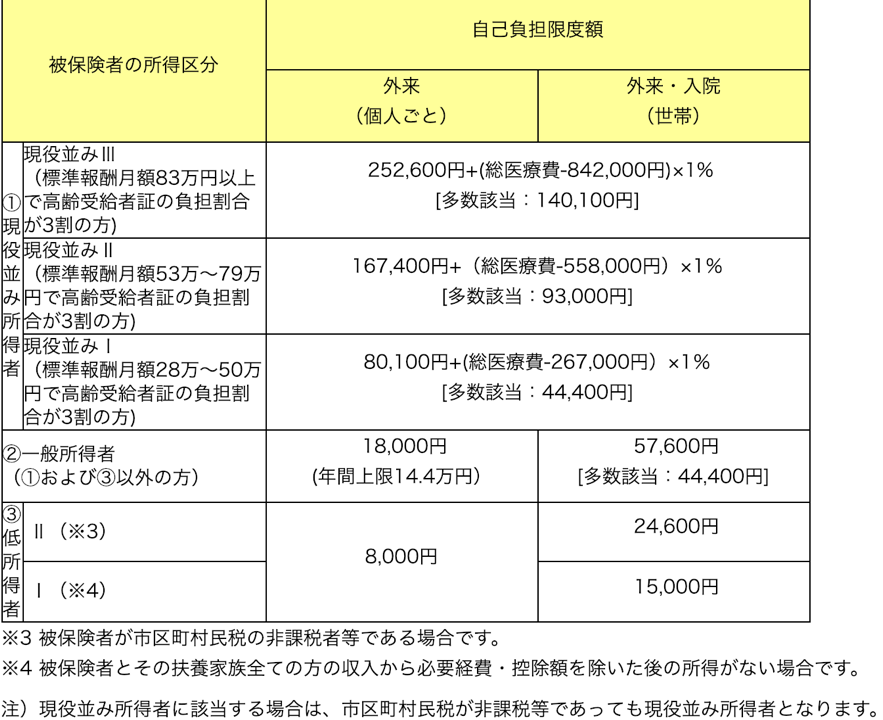

■70歳以上75歳未満の方

70歳以上75歳未満の方に関しては、何度か改定があり、最新の平成30年8月診療分のデータのみ掲載します。

出典:全国健康保険協会

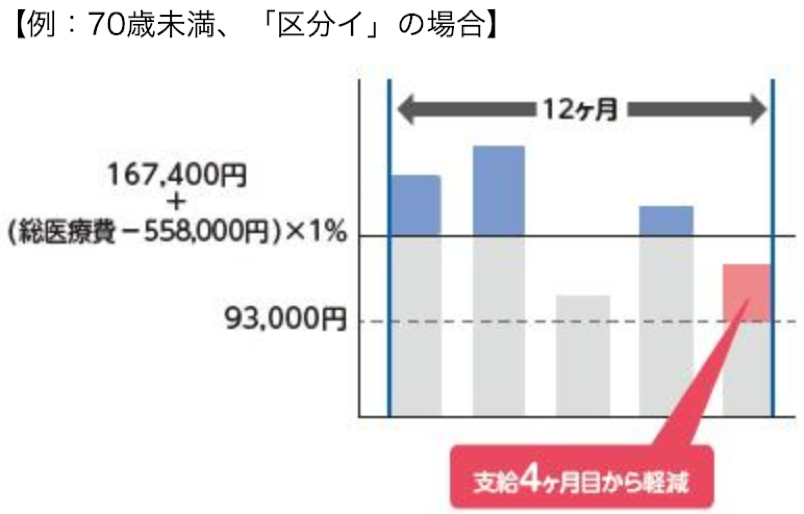

なお、直近1年のうちに既に3ヶ月以上高額負担があった場合、4ヶ月以後は更に自己負担額が引き下げられるようになっています。

出典:全国健康保険協会

②シミュレーション

では、以下の条件にて高額療養費制度を利用した場合の医療費をみてみましょう。

- 標準報酬月額:40万円

- 1ヶ月の総医療費:150万円

- 窓口負担割合:3割

■高額療養費制度適用前

150万円☓30%=45万円

■高額療養費制度適用後

80,100円+(150万円ー267,000)☓1%=92,430円

高額療養費制度を利用することによって月150万円の総医療費は実質支払ったのは「約9万円」になります。

③高額療養費制度の注意点

高額療養費制度では、下記の費用は対象外になっていること注意しましょう。

- 差額ベッド代

- 食事代

- 理療中の生活費

- 先進医療

など。医療保険に加入していない場合、病気の種類や治療法によって、高額療養費制度でカバーできない治療費は全部自分で負担する可能性があること、認識しましょう。

④高額医療費は払い戻すことができる

高額療養費制度を知らずに高額な医療費を支払った場合、その後払い戻すことができます。

その際に、「健康保険高額医療費支給申請書」を記入して提出しましょう。関係書類を全国健康保険協会のページからダウンロードしてお使い下さい。

なお、事前に高額な医療費かかることが分かっていた場合、「限度額適用認定証」を作成しておくといいでしょう。

(3)傷病手当金

長期の入院などで就業ができず収入がないという心配をされている方も少なくないではないでしょうか。

会社員の場合、病気やケガなどで就業ができない状態になった時に「傷病手当金」という保障制度を利用して給付金を受取ることができます。

①支給期間

傷病手当金は、会社を休んで4日目から1年半まで支給されます。

②支給額

傷病手当金は手取り額のおよそ7割の額が毎月支給されます。下記の計算式で算出することができます。

支給額=標準報酬日額(標準報酬額/30日)☓2/3☓支給日数

例えば、標準報酬額60万円が会社員の方が30日会社を休んだ場合、

60万円/30日☓2/3☓(30日-4日)=約35万円

の傷病手当金をもらうことができます。

③傷病手当金の注意点

傷病手当金の対象者は会社員だけとなっております。自営業者、個人事業主は対象外となっているため、収入が止まるリスクを考慮して医療保険を検討してみるといいでしょう。

2、万が一病気で入院したら?事前に知っておきたい3つのデータ

上記を読んで頂ければ分かりますが、健康保険に加入していれば国から結構な金額をカバーしてもらえます。とは言え、万が一病気やケガで入院した時に実際にいくらの医療費がかかるのかも事前に把握しておく必要があります。下記3つのデータを把握しておきましょう。

- (1)平均入院日数

- (2)平均自己負担費用

- (3)平均1日あたりの自己負担費用

(1)平均入院日数

厚生労働省が平成30年5月9日に発表した病院報告によりますと、病院の平均在院日数は「29.7日」というデータになっています。

平成28年からの推移表を見て頂ければ分かりますが、平成30年1月の時点では少し上昇していることが分かります。

出典:厚生労働省「病院報告(平成30年1月分概数)」

また、国立がん研究センターがん対策情報センターのデータによりますと、生涯でがんに患う確率は男女とも2人に1人という結果が出ています。万が一がんになった場合の平均入院日数もみてみましょう。

- 胃がん:26.8日

- 肺がん:27.2日

- すい臓がん:22.4日

- 乳がん:17.1日

- 白血病:52.1日

病気によって異なりますが、平均20日以上入院する必要があることが分かります。

(2)平均自己負担費用

入院した場合にどれくらいの費用がかかるものでしょうか。

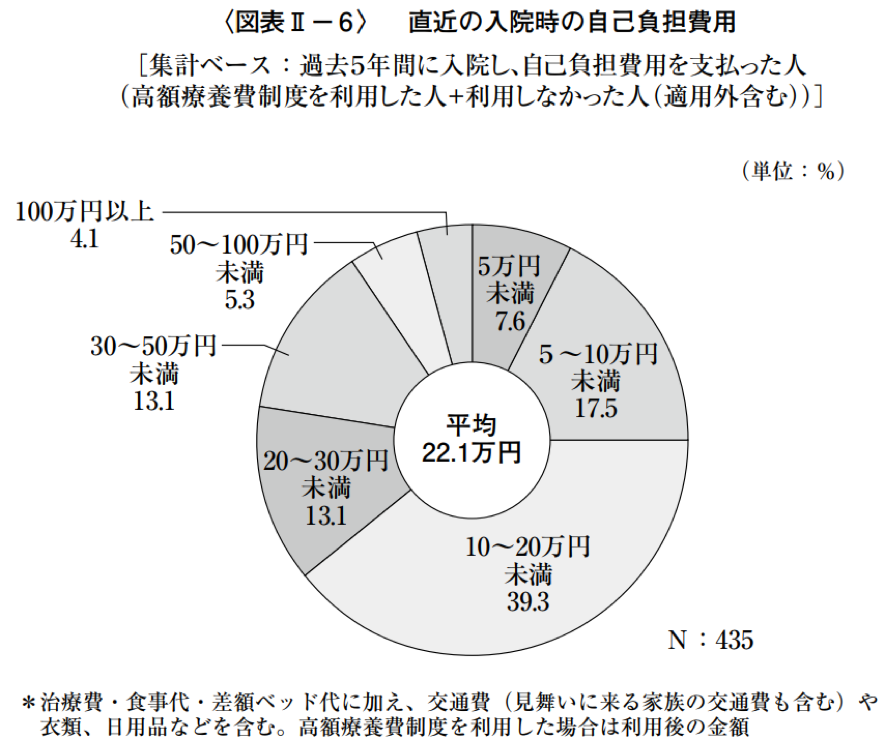

生命保険文化センターが平成28年度の生活保障に関する調査<速報版>のデータによりますと、平均「22.1万円」になっています。

そのうち最も多いのは「10〜20万円未満39.3%」で、その次が「5〜10万円未満17.5%」になっています。100万円以上は「4.1%」もいらっしゃることが分かります。

出典:生命保険文化センター「生活保障に関する調査」<速報版>(平成28年)」

(3)1日あたりの自己負担費用

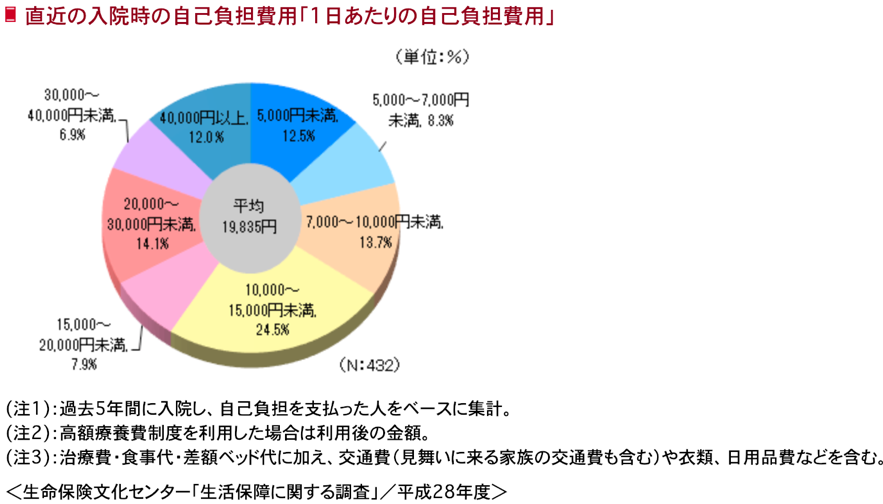

生命保険文化センターが平成28年度の「生活保障に関する調査」では、1日あたりの平均医療費は「約2万円」だそうです。

出典:生命保険文化センター「生活保障に関する調査」(平成28年度)」

そのうち最も多いのは、「10,000~15,000未満:24.5%」となっており、次に多いのは「20,000~30,000円未満:14.1%」となります。1日40,000円以上の方は12%もいらっしゃいます。

3、女性保険の選び方は?おさえておくべきポイントは?

医療保険の中に、乳がんや子宮がんなど女性特有の病気にかかった時の医療費を手厚く保障してくれる「女性保険」と「女性疾病特約」という商品があります。

女性で医療保険を検討されている方は、女性特有の病気をカバーする女性保険を参考にしてみて下さい。

(1)そもそも女性保険とは?

女性保険とは、医療保険に乳がんや子宮がんなど女性特有の病気を特に手厚く保障する女性向けにカスタマイズした保険のことを言います。

女性特有の病気だけではなく、男女共通で発症する病気の中でも女性にだけ発症しやすい病気も含まれています。ただし、保険会社によって基準が異なること注意する必要があります。

(2)女性に多い病気

まずは、男女共通で発症する病気の中でも女性にだけ発症しやすい病気をみてみましょう。

厚生労働省の平成26年「患者調査(傷病分類編)」のデータによりますと、女性に発症しやすい病気として、大きく以下のような病気が挙げられます。

- アルツハイマー

- 高脂血症

- 高血圧性疾患

- 骨粗しょう症

- 関節リウマチ

など。

(3)女性特有の病気

続いて、女性特有の病気についてみてみましょう。

大きく以下のような病気が挙げられます。

- 乳腺症

- 子宮内膜症

- 子宮筋腫

- 帝王切開

- 異常分娩

- 卵巣の機能障害

- 子宮頸がん

- 乳がん

- バセドウ病

- 更年期障害

など。

厚生労働省の調査によりますと、女性特有の病気を抱える患者数は全国で約100万人以上、受療率も男性より高いという結果が出ています。

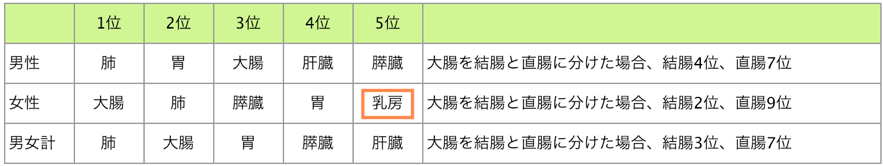

下記国立がん研究センターの統計データですが、全体の死亡率では男女ともかかる部位の方が高く、女性特有の乳房が5位に入っています。

女性では、40歳代では乳がん、子宮がん、卵巣がんの死亡が多くを占める

とがんで死亡する率が低くても、がんになる可能性は女性特有の部位に多いということが分かります。

独身女性の方が女性保険の選び方などについて、詳しく知りたい方は下記の記事を参照にしてみてください。

(4)加入するならいつがいい?女性保険に加入するタイミングとは

では、女性保険に加入するタイミングはいつがいいでしょうか。

妊娠して体調に変化があった時に初めて医療保険の加入を検討される方が多いようですが、実は、妊娠や出産などのタイミングで加入したい時は保障が制限されたり、加入ができない場合があります。

なぜならば、妊娠すると

- 重症妊娠つわり

- 妊娠高血圧症候群

- 切迫流産

など入院や手術など病気になるリスクが高くなるからです。

- ①妊娠中に加入する場合

- ②出産後に加入する場合

①妊娠中に加入する場合

保険会社によって異なりますが、一般的には妊娠7ヶ月(27週)以後は加入できないようになっています。

なお、妊娠7ヶ月以内であれば加入できますが、「特定部位の不担保」という条件付きでの加入がほとんどです。

子宮関連の部位が特定部位に該当し、妊娠や出産を含む子宮の病気では保険金が支払われないそうです。多くの保険会社は不担保1年間となっているため、妊娠中の出産に関しては一切保険金がおりないということもあります。

従って、妊娠や出産などで病気になった時にもきちんと手厚く保障受けられるためには、妊娠前に女性保険に加入するのが一つのタイミングと言えるでしょう。

妊娠時の保険の加入方法などについて詳しくは、下記の記事を参照にしてみてください。

②出産後に加入する場合

出産後でも保険に加入することができます。

しかし、過去に帝王切開したことがある方は、次も帝王切開になる可能性が高いため、「特定部位の不担保」の条件がつけられる保険会社がほとんどです。

また、過去にその他の妊娠にかかわる病気も不担保になる場合がありますので、出産後の加入はかなり不利になること注意しておきましょう。

保険を見直した相談実例もありますので、合せてチェックしてみてください。

出産しても職場復帰など女性の社会進出が進んでいます。そのため女性は保険だけではなく、資産形成することも重要と言えます。女性の資産形成に対する考え方について下記の動画にて解説しています。ぜひ合せてご覧ください。

4、医療保険が必要!加入すべき4つのケース

上記「1、日本の健康保険制度について」を読んで頂ければ分かりますが、健康保険制度ではある程度カバーされますが、100%ではありません。

下記にて医療保険が必要な4つのケースをまとめてみましたので、参考にしてみてください。

- (1)貯蓄があまりない

- (2)個人事業主などの自営業者

- (3)健康保険制度がこのまま続かない時に備え

- (4)万が一がんになった時

(1)貯蓄があまりない

高額療養費制度を利用して、医療費が安くなるとは言え、払わなくていいという訳ではありません。高額療養費制度が対象外とされている差額ベッド代など入院に伴う費用は、医療保険が備えてくれます。

せっかく貯めてきた貯蓄を崩さずに守るには、医療保険に加入した方がいいと言えるでしょう。

(2)個人事業主などの自営業者

会社員は万が一病気やケガで休業した場合、最長1年半まで傷病手当金を受けることができます。

しかし、自営業者の場合このような保障がないので、病気やケガで働けない時の収入保障として医療保険に加入しといた方がいいでしょう。

自営業の方が保険の選び方などについてより詳しく知りたい方は、下記の記事を参照にしてみてください。

(3)健康保険制度がこのまま続かない時に備え

少子高齢化社会に進む中、高額療養費制度など公的医療保険制度に関して不安を感じている方も少なくないではないでしょうか。将来医療費の引き上げにより自己負担が大きくなることに備えて医療保険に加入した方が安心できるでしょう。

(4)万が一がんになった時

医療保険は、

- 手術費用

- 差額ベッド代などの入院に伴う費用

などの費用を備えてくれます。また、がん保険の場合は入院給付金や手術給付金とは別に、大半の保険はがんと診断された時点で

- 100万円程度の一時金

支給してくれます。健康保険が適用されない治療を受けた場合にもお金の心配なく安心して受けられるでしょう。

5、医療保険の選び方!損しないために知っておきたい4つのポイント

最後に、損しないために知っておきたい医療保険を選ぶ時の4つのポイントをお伝えします。

(1)加入する目的を明確にする

保険に加入するには何よりも重要なのは「加入する目的」です。

万が一がんになったときの保障なのか、万が一ケガになったときの保障なのかによって必要とする保障内容が異なります。

どのような保障がほしいかを明確にしたうえで、選ぶようにしましょう。

(2)保障範囲

独身なのか、夫婦ふたりなのか、お子さんもいるのかなど家族構成によって必要とされる保障範囲が異なります。

結婚されている方は、万が一な時に備えてご家族にきちんと保障される、もしくはすべて保険でカバーできて、ご家族に面倒のかからない商品を選ばれるといいでしょう。

(3)保障に対する保険料のバランス

保障内容は手厚くなることに越したことはないですが、保障内容が手厚くなるにつれ保険料も高くなります。

万が一な時に備えるために、毎月高い保険料を払って生活に圧迫されるのなら本末転倒になりますので、保障内容について精査するといいでしょう。

(4)保障期間

子どもが成人になるまで、ご自身が退職されるまでなど家族構成によって、保障期間も異なります。

いつまでに保障が欲しいかを逆算して、保障期間を決めるといいでしょう。

(5)相談実例を参考にする

私は日頃から数多くの方から保険相談を受けているのですが、万が一な時に備えて医療保険の掛け捨てに加入されている方は多くいらっしゃいます。

実際に他の方はどのような役割で、いくらの保険料で医療保険に加入しているのかは、ぜひ相談実例を参照にしてみてください。