コロナ禍の影響で家計の見直しをしている方も多いのではないでしょうか。その中で固定支出のうち割合を大きく占めている「生命保険」の見直しを検討される方も少なくないでしょう。

しかしながら、保険は健康状態がよく若いうちに加入することによって、最も保険料が安くなっていることから、見直しをするタイミングのご年齢やお身体の状態によって、かえって保険料が上がったり保障内容が悪くなったりするケースも多くあります。よって、安易に見直しができないのも実情です。

国内の終身保険にそのようなデメリットがあることから、実は最近では、国内の終身保険から海外終身保険(Index型)に見直されるケースが増えております。海外終身保険(Index型)のポイントとしては、現在の月々の保険料が下がり、つまりトータルの保険料も下がる上で、かつ長期での運用リターン(返戻率)も期待できる点です。

今回の記事では海外終身保険(Index型)について書いていきます。終身保険の見直しを検討されている方は、ぜひ最後までお付き合いください。

なお、当サイトでは無料にて相談を対応しておりますので、気軽ににお問合せしてみてください。

目次

1、そもそも終身保険とは?

終身保険は、言葉の通りに保障は一生涯で掛け捨てではなく貯蓄性のある生命保険です。

特徴としては死亡保障として遺すか、払込終了後に解約して老後生活資金などに回すことができます。

保険料の支払い期間としては、払込期間は10年〜30年など予め決めるか、終身払い(一生涯払い込むタイプ)選択することができます。お支払い方法としては、円建てか外貨建て(米ドル、ユーロ、豪ドルなど)どちらか選択できます。

一昔の外貨建て保険は円建てに比べて金利差がある分、死亡保障と長期のリターンが期待できましたが、昨今の低金利の影響でその恩恵も薄くなりました。

2、海外終身保険(Index型)とは

では、国内の終身保険と比較して、海外終身保険(Index型)はどのような違いがあるのでしょうか。

(1)海外終身保険(Index型)の仕組み

まず、最初に商品の概要についてご紹介します。

①死亡保障額:USD100,000(約1,100万円)〜

海外終身保険(Index型)の死亡保障額は保険料が決まります。基本「USD100,000(約1,100万円)〜」となっています。当然、保険なのでご年齢が若いほど保険料は安くなります。

②保険料の払込年数:15年〜

海外終身保険(Index型)の保険料の払込年数は「15年〜」となっています。ご自身が支払える保険料と相談して、ムリなく支払える年数を決めることが重要です。

③保険の加入先は選択できる

海外終身保険(Index型)は、実際に加入する先について

- S&P500500

- NASDAQ100

のいずれか選択することができます。しかし、途中変更不可になっているため、事前にそれぞれのメリットとデメリットを把握しておく必要があります。

④保険期間は121歳まで

海外終身保険(Index型)の保険期間はなんと「121歳」まで対応しています。

長寿大国の日本人には適している保険商品とも言えます。

3、海外終身保険(Index型)の特徴

続きまして、海外終身保険(Index型)の特徴について書いていきます。

(1)想定利回りが高い

まずは想定利回りが高いことです。

下記のデータを見て頂ければ分かりますが、

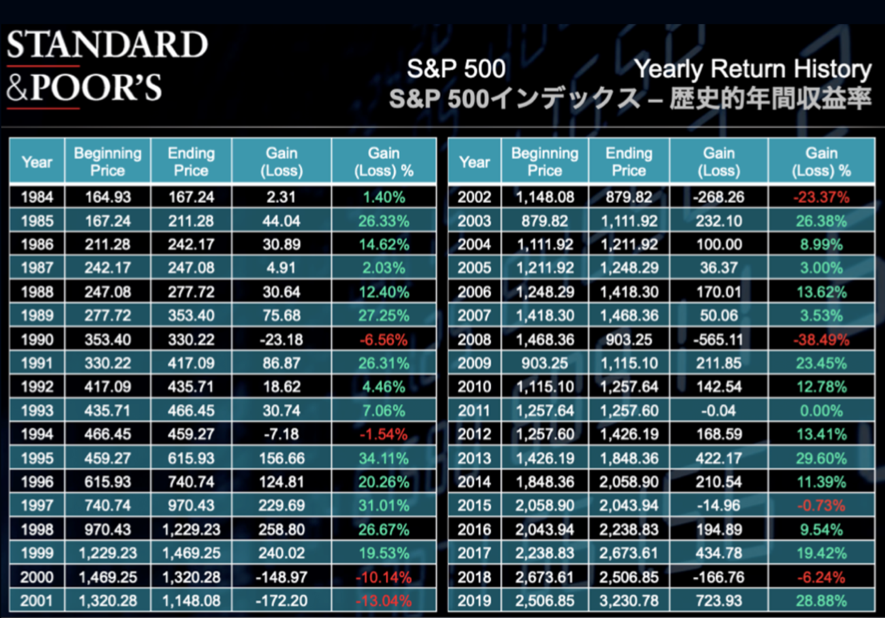

①S&P500500

- 15年間:7.48%

- 25年間:7.37%

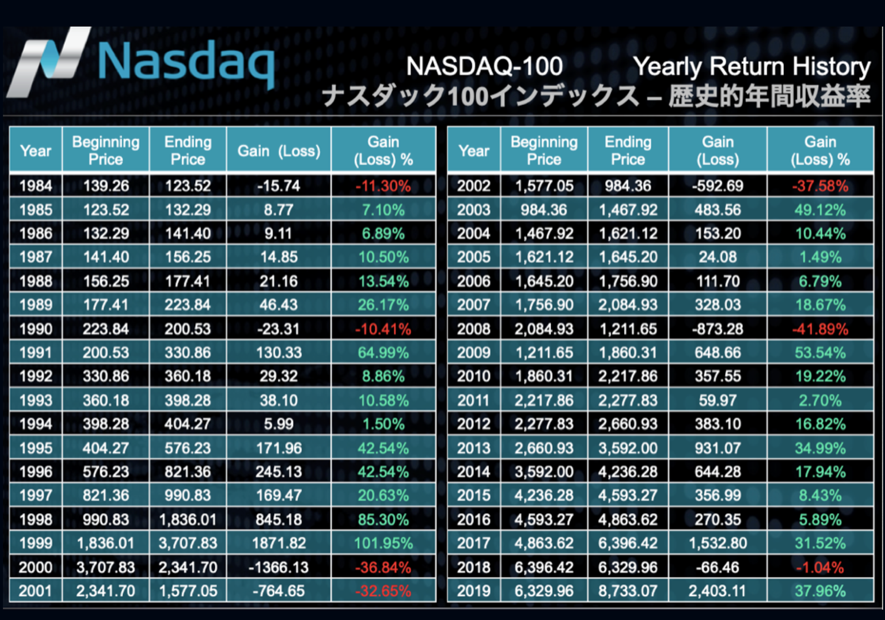

②NASDAQ100

- 15年間:8.52%

- 25年間:7.99%

と、いずれも年利7〜8%台と安定して高い利回りを得ることができます。

資料より抜粋

資料より抜粋

また、過去36年の利回りの推移データで見ても、マイナスだった年が平均8回しかなく、安定的な利回りは期待できます。もちろん、こちらは投資商品になりますので、絶対にプラスになるという保障はないですが、これはら他の投資商品も同じなので、リスクヘッジすることが重要であることを認識しておく必要があります。

一方、日本の終身保険は非常に低金利になっており、なんと年利0〜1%台しかないという現状です。同じ保険料を支払うのであれば、海外終身保険(Index型)の方が利回りも高く、死亡保障も多く受け取れることを分かって頂けるかと思います。

資料より抜粋

資料より抜粋

(2)払込いは原則年払い

保険料の支払いに関しては原則年払いとなっています。

支払い方法は

- クレジットカード払い

- 海外送金

のいずれかを選択できます。ただし、クレジットカードの場合、年間保険料に対して2%の手数料がかかること認識しておく必要があります。

もちろん、海外送金も手数料かかりますので、クレジットカードはポイントが貯まることができるので、どっちの方がメリットが大きいか事前にシミュレーションして比較することをオススメします。

(3)金利について上限下限がある(キャップレート方式)

最低保証金利は「年1%」付与されるようになっています。仮にその年は実質マイナス運用でも年1%の金利は付与されます。

一方、実質リターンが12%〜となっても最高金利が12%までと上限も設けられています。つまり、運用実績に関わらず実際の金利は1%〜12%の間で計算されることになります。

4、海外終身保険(Index型)の注意点やデメリットは?

S&P500もNasdaq100も投資商品になりますので、運用次第で将来のリターンが決まりますので、将来の受け取り金額に関しては確定しているわけではありません。

また、Indexの運用が30年ぐらいずっとマイナス運用となると、保険効力を失うことがあるので注意が必要です。しかし、今までの運用実績データを見たところ、そのようなことになる可能性は低いと言えます。

なお、USD(ドル)建ての商品になりますので、為替リスクはあるのと15年未満の解約の場合は、USDベースで元本割れのリスクがあること認識しておく必要があります。

今の日本はインフレが進んでいるため、円の価値はどんどん下がっていくことから、ドル建ての商品を持つことがメリットが大きいですが、15年未満の解約だと非常にもったいないことになりますので、継続してムリなく保険料を支払えるかは事前にきちんとシミュレーションするようにしましょう。

5、実際に海外終身保険(Index型)に加入した場合のシミュレーション

ご参考までにNasdaq100に加入した例を見てみましょう。

シミュレーション

- 38歳男性 非喫煙

- 死亡保障:20万ドル

- 年間保険料 :2,500ドル

USD200,000(約2200万円)の死亡保障を準備するのに、15年で支払ったトータルの保険料がUSD36,845(約405万円)で、約1/5の元金で資産を作ることができました。かなり高い利回りの投資商品と言えるでしょう。

運用先はNasdaq100になっており、過去15年の利回りをベースに推移した返戻率ですが、

- 15年:144%

- 22年:234%

- 27年:311%

と日本では考えられないぐらいのリターンが期待できると言えます。

6、海外終身保険(Index型)をオススメしたい方

最後に海外終身保険(Index型)をオススメしたい方の特徴をまとめました。

- 国内の終身保険で同じく死亡保障がUSD100,000〜の死亡保障に加入している方

- 日本の終身保険の返戻率に満足していない方

- 日本の保険に加入していて、見直しを考えているファミリー層

- より高い返戻率の貯蓄型の保険商品を求めたい方

一つでも該当する方がいたら、ぜひ問合せしてみてください。あなたのご属性に合せてより詳しくご提案させて頂きます。