平成27年1月1日の相続税の改正以後から、亡くなった人に法定相続人が3人いたとした場合、改正前では8,000万円以上の財産があると課税対象でしたが、改正後だと4,800万円以上あると相続税がかかることになります。

日本は税金大国です。毎年の所得(もうけ)に対して所得税を課税され、その支払った残りの部分を生活費などの消費に回したら、消費税などが課税され、それでも残った場合には、初めて財産として蓄積されることになりますが、相続税は、この蓄積された財産をその人の死亡のあとに課税しようとするものです。

トランプ大統領は選挙公約で相続税の廃止を訴えていましたが、日本は逆に相続税強化の動きと言えます。

そこで今回は、相続税の仕組みをきちんと理解してもらい、更に強化の動きがある相続税の対策についてご紹介しますので、相続税対策を検討されている方は、ぜひ最後まで読んでみて下さい。

目次

1、今の日本にはどれくらいの人が相続税を課税されているの?

国税庁の発表の相続税白書によると、平成27年1月1日以後に亡くなった人で遺族に相続税がかかった人は10万3043人と、亡くなった人の8%に課税されています。

この数字は一昨年は5万6239人でほぼ倍増となっているため、基礎控除引き下げにより、相続税は大衆課税となってしまいました。

2、相続税の計算方法

では、相続税はどのように計算するのでしょうか?

以下にて説明していきます。

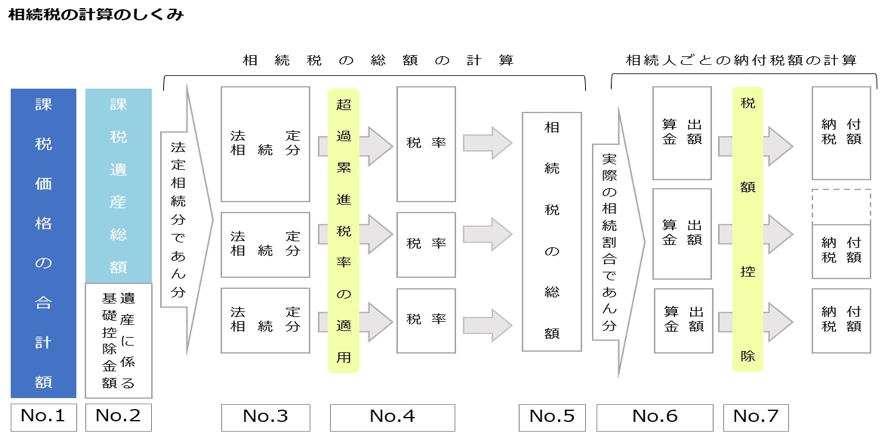

(1)相続税の計算方法

相続税は大きく下記ステップにて算出することができます。

- ①相続税課税額=課税総額−基礎控除額(3,0000万円+600万円☓法定相続人数)

- ②法定相続分に合った課税額を算出

- ③課税額の税率で相続税を算出

(2)シミュレーション

では、具体的に以下の条件で相続税を計算してみましょう。

■相続の条件

- 現金1億2,000万円

- 法定相続人:4人(配偶者、子ども3人)

①相続税課税額

12,000万円−(3,0000万円+600万円☓4人)=6,600万円

②法定相続分に合った課税額を算出

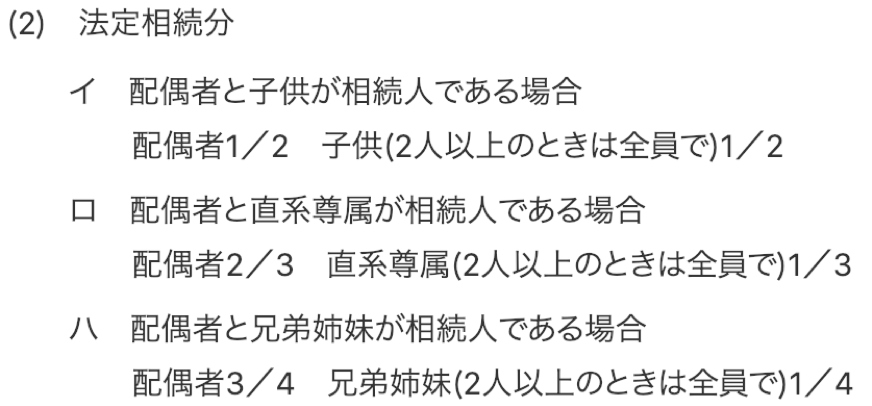

法定相続分は以下のように決められています。

出典:国税庁「相続人の範囲と法定相続分」

今回は配偶者と子供が相続人になりますので、法定相続分はそれぞれ以下になります。

- 配偶者:1/2

- 子どもそれぞれ:1/6

従って、それぞれの課税額は下記となります。

- 配偶者:3,300万円

- 子どもそれぞれ:550万円

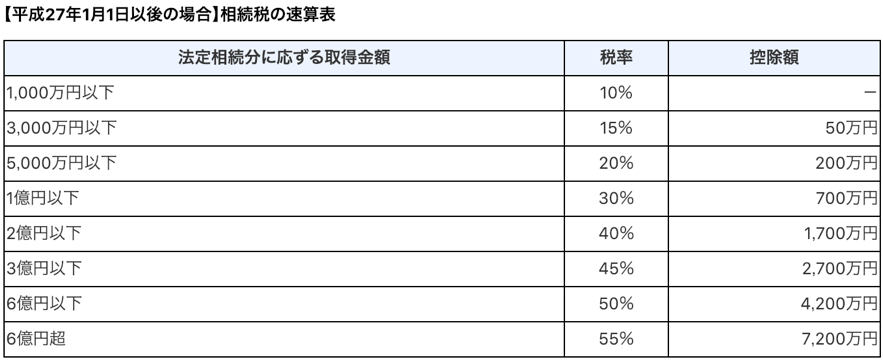

③課税額の税率で相続税を算出

相続税の税率は下記一覧表となっています。

出典:国税庁「相続税の税率」

出典:国税庁「相続税の税率」

ここで注意して頂きたいのは、配偶者の場合は「配偶者の税額の軽減」という制度があり、下記の金額の多い方の金額まで相続税かからないとなっています。

(注) この制度の対象となる財産には、仮装又は隠蔽されていた財産は含まれません。

(1) 1億6千万円

(2) 配偶者の法定相続分相当額

引用:国税庁「配偶者の税額の軽減」

今回の場合、配偶者は3,300万円となっていますので、1億6千万円より少なくなるため、相続税はかからないということになります。

一方、子ども3人はそれぞれ550万円が課税額となっていますので、相続税は「550万円☓10%=55万円」を納税する必要があります。

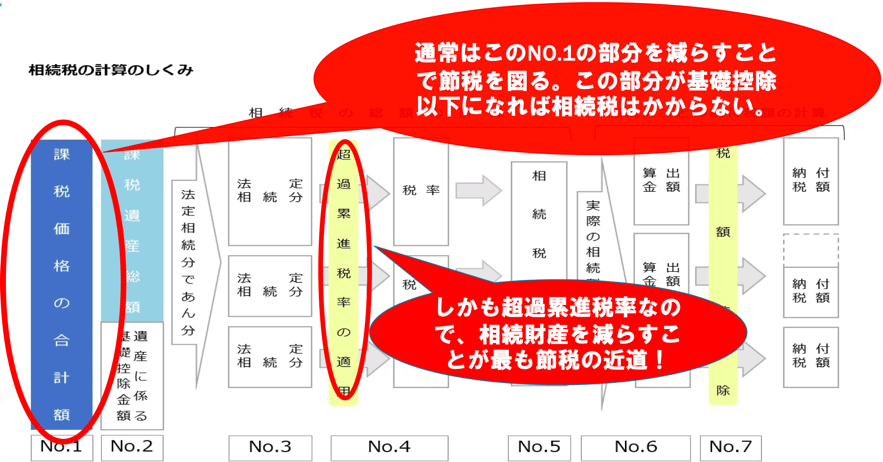

3、財産の評価減が最も有効な節税手法

上記「2、相続税の計算方法」を読んで頂ければ分かりますが、相続税の財産評価額を減らすことが最も有効な方法と言えます。

以下にて、1億円を何かに投資した時の評価額の変化で比較したいと思います。

実は、この財産を評価するという作業が一番難しい作業です。

なぜならば、納税者としてはなるべく低い価額で評価してもらいたいわけで、税務署側からすると、なるべく高い価額で財産を評価したいところだからです。

(1)現金の場合

現金の場合、そのままの財産評価は1億円のままになります。

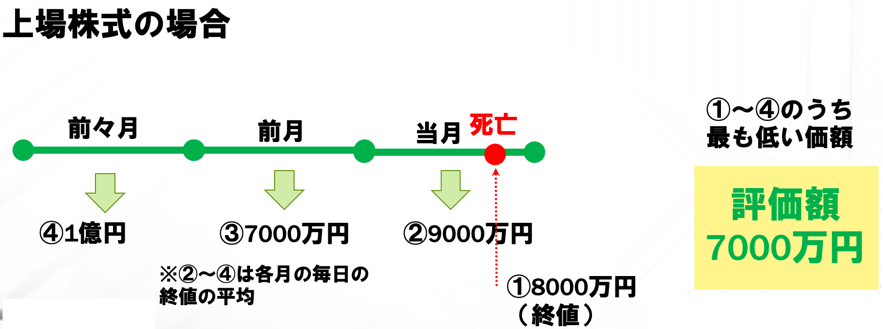

(2)上場株式の場合

上場株式を1億円お持ちの場合、①〜④のうち最も低い価格が評価額になります。

上記時系列で亡くなった場合、最も低い前月の終値の「7,000万円」になります。

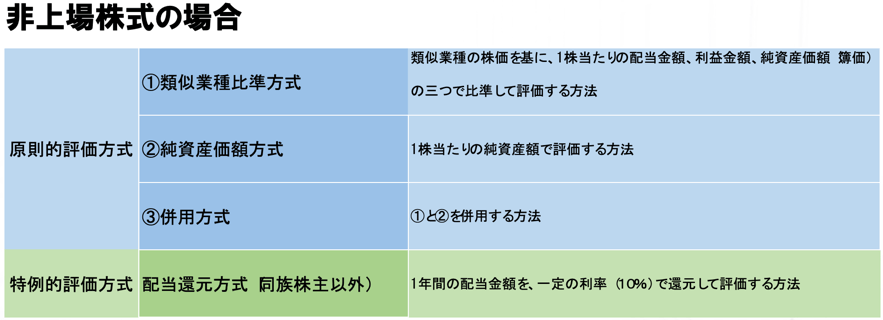

(3)非上場株式の場合

非上場株式の場合、かなり複雑な計算になりますので、同じような上場企業と比較するのか、純資産で評価するかのイメージをして頂ければと思います。

(4)不動産の場合

不動産で相続する場合どうなるでしょう。

自宅と投資の2パターンで見てみましょう。

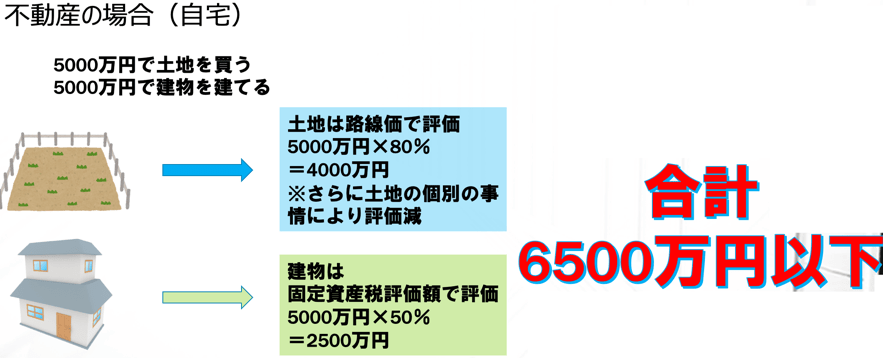

①自宅の場合

土地は路線価方式か倍率方式で評価しますが、通常の宅地であれば路線価方式で評価します。その宅地の道路に付された価格を基にして評価をします。その道路の面した状況により評価が下がったりします。

一方、建物は固定資産税評価額で評価します。ある程度幅はありますが、新築時価格の5割程度で評価されることが普通です。

これも色々と問題はありますが、基本的に再建築価額というもので評価されるので経過年数が長くなった建物でもなかなか価格が下がらないという問題もあります。

上記にある図のように、5,000万円の土地を買って、その上に5,000万円の建物を建てた場合、土地評価は4,000万円で、建物は2,500万円の評価となり、1億円に対して「6,500万円」以下の評価となりました。

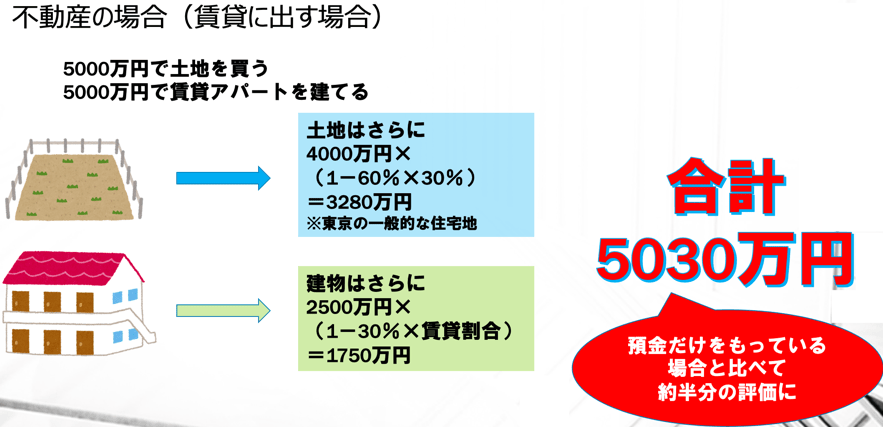

②投資不動産の場合

賃貸に出した不動産は借地借家法の規定から、所有者が自由になる部分が少ないと税法では考えるため、自宅よりも更に評価が低くなります。

具体的には、土地は路線価に(1-借地権割合×借家権割合)という形でさらに減額します。

建物は固定資産税評価額に(1-借家権割合×賃貸割合)という形でさらに減額します。

同じく1億円で購入した不動産でも、賃貸に出した場合は自宅で所有するより、約「1,500万円」の評価が下がることになります。

なお、上記の計算例は東京の一般的な宅地をモデルに計算しています。

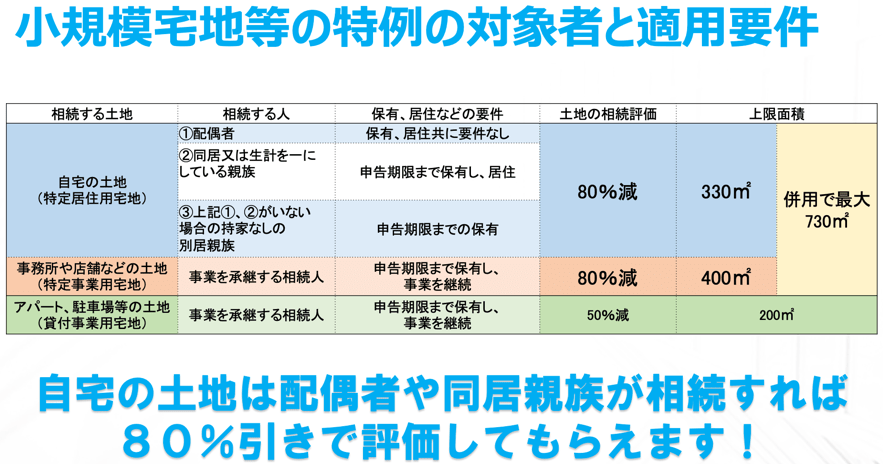

③小規模宅地などの特例を活用

不動産の用途によって上限土地の面積が異なりますが、なんと、自宅の土地を配偶者や同居親族に相続させれば、土地の評価は80%引きを受けることができます。

かなり評価額が下がりますので、不動産での相続がある方はぜひ覚えておきましょう。

また、相続税の申告期限から3年以内に不動産を売却した場合、取得費加算により課税額を安くすることもできます。

(5)その他の資産

その他の資産として、書画・骨董を相続する場合もあるでしょう。

財産評価基本通達によれば「売買実例価額、精通者意見価格等を参酌して評価する」と定められています。金、銀、プラチナ等のように相場のあるものはその価格で評価します。

鑑定評価は、対象物や専門家にもよりますが、数万円~数十万でしてもらえます。鑑定評価の結果、例えば被相続人が500万円で買った壺が5万円と評価されてしまうかもしれませんが、鑑定評価しなかったために本来価値のないものを高額で評価して相続税を払ってしまうよりはマシかもしれません。

あまりにも高いものの場合は、被相続人の意思や思い入れにもよりますが、相続時に国立美術館に寄付することで相続税を減らすという選択肢もあります。

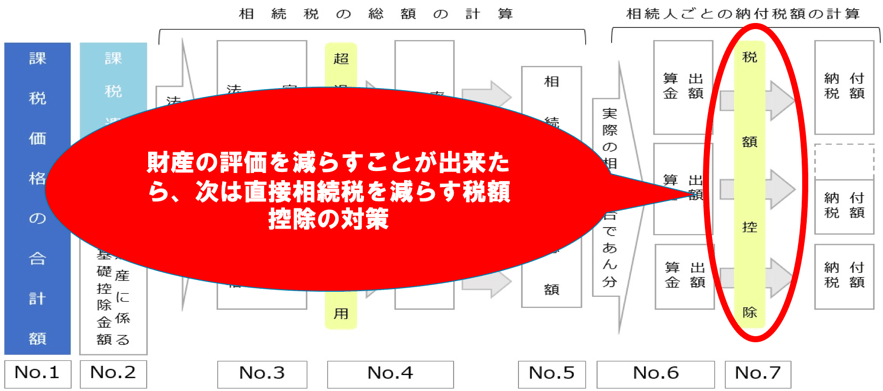

4、税額控除に該当する場合は活用すべき

上記「2−(2)シミュレーション」で配偶者の税額の軽減を紹介しましたが、相続税を計算する前に、税額控除を受けることができます。

大きく以下5つの税額控除が挙げられます。

- ①未成年者控除:未成年者は10万円×(20歳-相続開始時の年齢)を控除

- ②障害者控除 :一般障害者は10万円×(85歳-相続開始時の年齢)

特別障害者は20万円×(85歳-相続開始時の年齢)を控除 - ③相次相続控除:過去10年以内に相続して相続税を払った人が亡くなった場合、

前回の相続税の一定割合を控除 - ④外国税額控除:国外にある相続財産が、すでにその国で相続税が課されている場合、

国内で相当する税額を控除 - ⑤2割加算 :配偶者や1親等血族以外は孫養子も含めて納税額が2割加算

5、揉めないことが何よりの相続税対策

上記にて相続税の節税対策として、評価減や税額控除、小規模宅地の特例の活用することが大事と書きましたが、それは揉めないことが前提条件になります。

相続税の申告期限は相続開始から10か月以内となっています。

この期間内に遺産分割の話し合いがまとまらなければ、実は今まで紹介した配偶者の税額軽減、小規模宅地等の減額特例なども受けることが出来ません。分割協議がまとまらないと非常に重い税負担を遺族全員で負担しなければならないことになります。

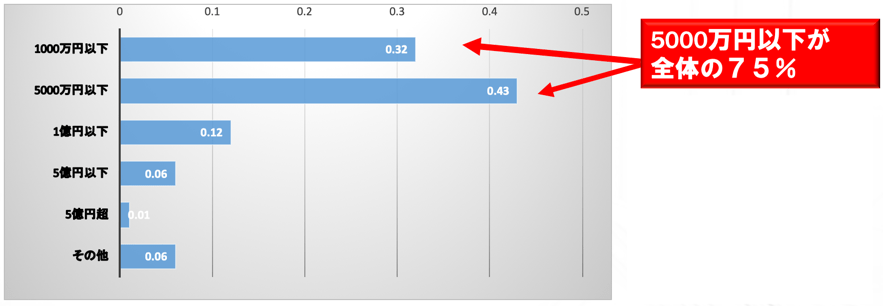

中にはウチには揉めるような財産がないと思われている方も多いようですが、下記裁判所のデータを見て頂ければ分かる通り、財産争いの75%は実は5,000万円以下です。

必ずしも高額な遺産でもめるわけではないこと認識しておきましょう。