年金問題に不安を感じ、老後のためにご自身で個人年金に加入されている方も多いのではないでしょうか。

個人年金と言っても、最初から受取り金額を決まっている商品もあれば、運用してその運用状況に合わせて受取り金額を受け取るなど様々な商品があります。

どのように個人年金の商品を選んだらいいのか、実際にみなさまはどれくらいの保険料を支払っているのか、受取り金額はいくらにしているのかなどを参考にしたい方も少なくないでしょう。

そこで今回は、個人年金を選ぶ際に知っておきたい内容を書いていきますので、これから個人年金を検討されている方、ぜひ最後まで読んでみて下さい。

目次

1、個人年金とは?

個人年金とは、名前の通りで公的年金、企業年金とは別で個人で保険会社に加入する年金です。保険会社にお金を保険料として預けて、それに対して利息がつきます。利息がついた総額を満期後に一括、もしくは10年、15年などと分割で年金形式として受取るのが個人年金です。

2、個人年金について知っておきたい3つのデータ

個人年金の加入にあたり、みなさまの加入状況、支払っている金額などについて把握しておきたい方も多いのではないでしょうか。

以下にて生命保険文化センターが平成30年度の「生命保険に関する全国実態調査」のデータをご紹介します。

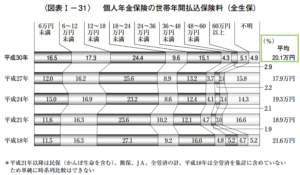

(1)世帯年間払込保険料

調査データによりますと、平成30年の世帯年間払込保険料の平均額は「20.1万円」になっています。前回調査した平成27年の「17.9万円」より「2万円」高くなっています。

出典:生命保険文化センター「生命保険に関する全国実態調査」(平成30年度)

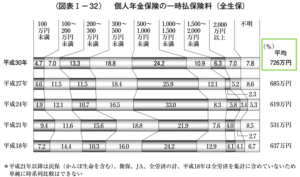

(2)世帯一時払保険料

一時払保険料として、みなさんいくら受け取れるのでしょうか。

調査のデータでは、平成30年の平均額は「726万円」となっていて、前回より約「40万円」増えたことが分かります。

出典:生命保険文化センター「生命保険に関する全国実態調査」(平成30年度)

(3)受給スタート年齢

人によって異なりますが、みなさんはいくつから受給し始めるかも一つ気になるデータでしょう。

下記データを見て頂ければ分かりますが、60歳から受給スタートする世帯主が最も多いの「28.7%」で、その次が65歳の「26.7%」です。

定年退職して国から年金受給までの間の生活の足しにしている方が多いようです。

出典:生命保険文化センター「生命保険に関する全国実態調査」(平成30年度)

2、個人年金の種類

個人年金と言ってもたくさんの種類があります。

大きく以下の4種類が挙げられます。それぞれのメリット・デメリットなどについて書いていきますので、参考にしてみてください。

(1)確定年金

個人年金で代表的なのが「確定年金」です。初めから年金総額が確定しているところが特徴とした年金です。

①確定年金のメリット

確定年金のメリットはやはり受け取る年金総額が決まっていることです。

最初から受け取れる金額が確定していると安心できるし、資金の計画が立てやすいと言えるでしょう。

②確定年金のデメリット

実は今の日本は我々が知らないうちに、インフレが進んでいます。インフレによって将来お金の価値が下がってしまうと、年金として受取る年金額が実質上目減りしてしまうリスクがあります。

③確定年金に適している方

受け取り金額が確定されていて、安心したい方には適してると言えるでしょう。

(2)外貨建て個人年金

外貨建て個人年金は、円建てではなく、ドルや豪ドルなど外貨建ての個人年金になります。為替によって、将来受け取る金額が変わるのが特徴です。

①外貨建て個人年金のメリット

円建ての個人年金と比較して、外貨建ての商品の方の利率が高いと言われています。

大体1%の円建て商品に対して、外貨建ての商品は大体2〜3%が多いようです。

長期的に運用していく際に、利回りが大きい分受け取れる金額も大きく変わります。

②外貨建て個人年金のデメリット

外貨建てにしているため、円高になった場合、元本割れになることも考えられます。

ただ、長期に渡って支払っていきますので、数十年もずっと円高になることは考えにくいですが、受け取る時期に気をつける必要があると言えるでしょう。

また、円で保険金を受取る時、外貨から円への為替手数料が発生します。保険会社によって異なりますが、「1ドル=0.5円」が一つの目安になっていて、受け取る金額が多ければ多い分、手数料も高くなります。

③外貨建て個人年金に適している方

為替など日本円で換算した時にリスクがあるように感じますが、しかし、外貨で考えた際に、円建て商品と同じく

- 保険料

- 受け取る年金額

- 予定利率

などの金額は固定されています。

従って、インフレ対策、資産分散で考えている方には適している商品と言えるでしょう。

(3)変額個人年金

変額個人年金は、株式や債券を中心に資産運用をし、その運用の実績によって年金や解約払戻金などが増減するのが変額個人年金です。

つまり、保険会社の運用によって、受け取る年金額は増えることもあれば、減ることもあるのが変額個人年金の特徴です。

また、年金ではなく、一時金として受け取ることもできます。

①変額個人年金のメリット

保険会社の運用によって、受け取る年金が増えることがあるとのことです。

運用先としては、国内株式、外国株式、投資信託などから選ぶことができます。

②変額個人年金のデメリット

一方、デメリットとしては、保険会社の運用実績によって、受け取る年金が減ることです。

また、商品の運用の際に積立金額に対して数パーセントの運用費を支払う必要もあります。

③変額個人年金に適している方

高いリターンを得られたい方にとっては、適している商品と言えるでしょう。

なお、変額個人年金保険では、基本支払っている保険料を元本に運用しますので、保険会社によって保険料の元本を保障しない会社があるので、商品を選ぶ時に注意する必要があります。

3、個人年金の選び方!おさえておきたい3つのポイント

最後に、個人年金を選ぶ時におさえておきたい3つのポイントについて書いていきます。

(1)目的に合った種類を選ぶ

個人年金に加入されている方の多くは、老後資金の足しにしたい方が多いでしょう。

そのため、確定した金額の方が安心ができる、同じ保険料を払うなら、少しでも高い利率の商品がいいと考え方によって選ぶ商品が異なるでしょう。

確実に決まっている金額の老後資金を作りたいと目的をする方は、「確定年金」を選ばれるといいでしょう。

一方、インフレ対策なども検討されている方は、「外貨建ての商品」を選ぶといいでしょう。

(2)返戻率の高い商品を選ぶ

せっかく保険料を払うのであれば、少しでも高い返戻率が高い商品を選びたい方もいらっしゃるでしょう。

上記にも書きましたが、円建ての商品はほとんど返戻率は110%前後となっており、それと比較すると外貨建ての商品は高くなっています。

(3)リスクレベルで選ぶ

リスクレベルでいうと、やはり変額個人年金保険が最もリスクが高いと言えるでしょう。

その次が外貨建て、確定年金の順になっています。

個人年金の他で確実に資金が作れるのであれば、ハイリスク・ハイリターンの変額個人年金保険を選ばれるといいでしょうし、他で株式、投資信託などの投資をされている場合、外貨建て、確定年金を選ばれるといいでしょう。

いずれにしても、ご自身の投資ポートフォリオを一度作ってみて、それから投資商品の組み合わせをされるといいのではないでしょうか。