保障を持ちつつ、貯蓄もしていく方法として「養老保険」という保険があります。一定期間の保障に、満期後はまとまったお金が受け取れるため、老後の備えとして利用を検討する方も多いのではないでしょうか?

もちろん保障と貯蓄が1度にできるというのは大きな特徴ではありますが一方で、養老保険は他の生命保険に比べ保険料が割高であり、家計への負担も大きくなりがちのはデメリットと言えます。

また老後にどれくらいかかるか試算せずに加入すると、想定していた金額を準備できないといったケースも考えられます。

そこで今回は、養老保険について仕組み、メリット・デメリット、そして活用方法などについて紹介していきます。これから養老保険の加入を検討される際にこちらの記事をぜひ参考にしてみてください。

目次

1、そもそも養老保険とは?養老保険の仕組み

まず最初に、養老保険の立ち位置を確認していきましょう。

(1)養老保険の仕組み

養老保険は生命保険に分類されますが、生命保険の中でも保険の種類によって保険金の支払い方が異なります。その種類は以下の3つに分類することができます。

①死亡保険

保険の名義人が死亡または高度障害になってしまった場合のみ、保険金が支払われる保険です。

②生存保険

保険の名義人が契約から一定期間が満了するまで生存していた場合にのみ、保険金が支払われる保険です。

③生死混合保険

死亡保険と生存保険を組み合わせた保険です。つまり、保険の名義人が死亡または高度障害になってしまった場合や、契約から一定期間が満了する時に保険金が支払われる保険です。

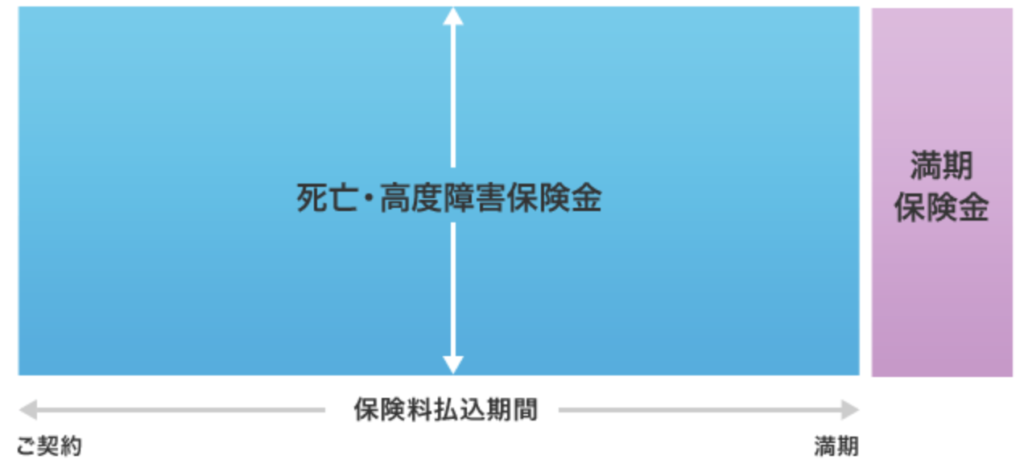

この中で養老保険は生死混合保険に分類されます。つまり次の図のようなイメージになります。

出典:明治安田生命

つまり、養老保険は死亡保険金と同額の満期保険金が受け取れますので、そのため貯蓄性が高いのも特徴です。

(2)養老保険の保険料

次に保険料についてですが、養老保険の保険料は掛け捨て型の保険や終身保険に比べ割高となっています。

なぜ割高に設定されているかというと、養老保険では亡くなってしまった場合と満了後の老後の場合とで2つの目的へ対応できるようにするため、保険料が高めに設定されています。

(3)養老保険の保険期間

そして保険期間は以下の2つの設定方法があります。

①年満了タイプ

10年、15年、20年といった「年数」で保険期間を設定するタイプです。

②歳満了タイプ

60歳、65歳、70歳といった「年齢」で保険期間を設定するタイプです。

そして、養老保険は保険期間が満了を迎えた場合、基本的に更新することができないため、満期を迎えたら保障は終了となります。

2、養老保険のメリット

続きまして養老保険のメリットをみてみましょう。

(1)死亡保険金と同額の満期保険金を受け取ることができる

死亡保険でも定期保険であった場合、その期間何も起こらなかった場合は一切保険金を受け取ることができません。また終身保険であった場合も保険の対象になっている人が生きている間はお金を受け取ることができません。

しかし養老保険では、何も起こらず満了を迎えた場合でも、死亡保険金と同額の満期保険金を受け取ることができます。

(2)解約返礼率の高い期間が長く、見直しがしやすい

同様に死亡保険のうち定期保険では基本的に解約返戻金はありません。そのため途中で解約してしまった場合、支払った保険料は戻ってきません。また終身保険の場合、払込期間中は返戻率が低く抑えられています。そのため、返ってきたとしてもわずかな金額しか返ってきません。

一方養老保険は終身保険に比べ、解約返戻率の高い期間が長く設定されています。そのため、契約期間中に保険の見直しをしやすいといえます。ただデメリットにもありますが、早期での解約はむしろリスクになる点は注意です。

3、養老保険のデメリット

一方、デメリットもあります。

(1)保険料が割高

死亡と生存の2パターンに対応させ、保険期間満了後に確実にお金を受け取れるよう貯蓄性を高くする代わりに毎月支払う保険料が高めに設定されています。

(2)元本割れの可能性

1つ目のデメリットに関連していますが、高めに保険料を払うため、もし早い段階で途中解約をした場合は返戻率もひくいため、大きく元本割れをしてしまいます。

(3)インフレに対応しにくい

保険会社は、支払われた保険料の一部を運用に回すことで保険金を準備しています。しかし現在では低金利が続くため、予定利率での運用は難しくなっています。そのため契約当初と満期で数字上受け取れるお金が増えていたとしても、インフレにより実質目減りをしてしまう可能性があります。

(4)更新ができない

養老保険では保険期間満了後、更新ができません。

そのため満了後も引き続き保障が必要となった場合、新たに保険に加入しなければなりません。しかし年齢や健康状態によっては、通常より保険料が割高であったり何らかの条件が付いてしまう可能性もあります。

(5)返戻率が低い

生命保険と比較して、養老保険の返戻率は低くなっています。

生命保険も商品によって返戻率が異なりますが、中には110%を超える商品もあります、一方、養老保険の場合は30年加入しても、返戻率は100%ちょっと超える商品は高いと言われています。

中には30年間加入しても、返戻率が100%を割る商品もあります。養老保険に加入する時に、返戻率も事前に確認するといいでしょう。

4、養老保険に加入した時のシミュレーション

実際に子どもへの保障を持ちつつ、老後に向けた資産形成を行う場合を想定した場合、どのように保険内容が推移していくか見ていましょう。

相続を考慮し、奥さんとお子さん1人分の保障を想定し、定年まで払込を続けることへの不安を考慮し、60歳までの支払いにしました。

(1)設定条件

- 30歳男性

- 死亡保険金:1,000万円

- 払込年数:60歳まで

(2)養老保険(円建)

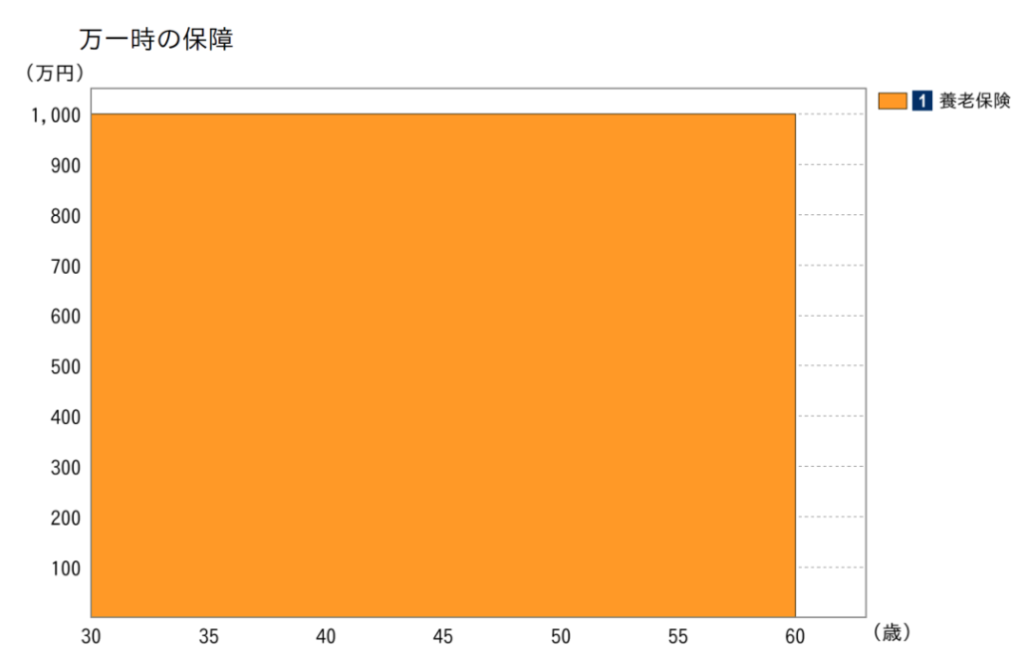

保障内容については、下記の図を見ていただければ分かりますが、満期の60歳まで変わらず1,000万円の保障が持てることが分かります。

(※著者が作成したイメージ図です)

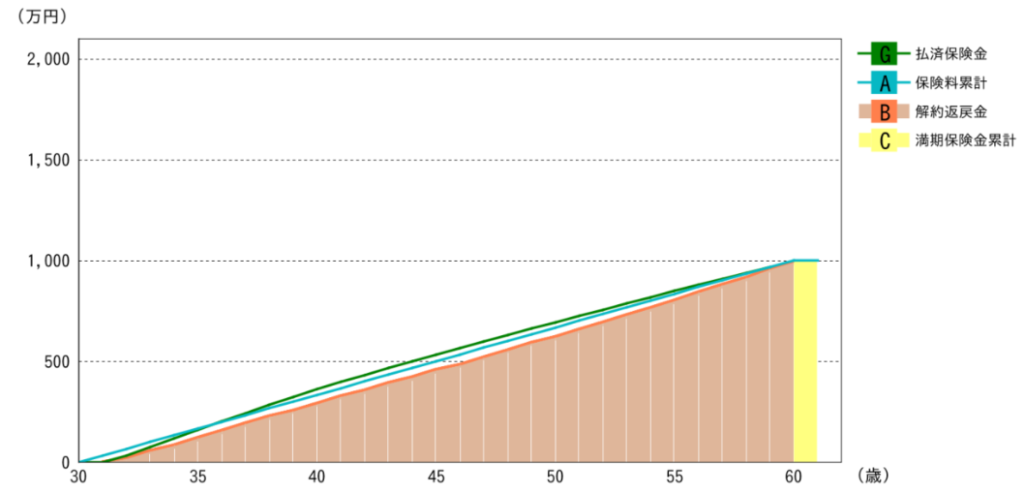

解約した際に返ってくる金額の推移です。払った金額に対し、7年経過時点で80%、12年経過で90%を超えます。そのため、見直しや途中解約がしやすくなっております。

(※著者が作成したイメージ図です)

5、養老保険の活用方法は?養老保険に適している人は?

養老保険のポイントは何といっても「保障機能」と「貯蓄機能」を同時に持てることです。

そのため、以下のような特定の期間の準備を検討している方は適しているといえます。

(1)子どもの教育資金の準備をしたい人

子どもの教育資金の準備としては学資保険の方は一般的ではありますが、万が一保険期間中に親が亡くなってしまった場合、学資保険では、それまで払った保険料に応じて保険金が返ってくるのに対し、養老保険では積立目標額をしっかり受け取ることができます。

なお、子どもの教育資金の作り方について詳しくは下記の記事を参照にしてみてください。

(2)早期リタイアから公的年金を受け取るまでの準備をしたい人

例えば55歳でリタイアし65歳で公的年金を受け取るとした場合、この10年間で老後の生活資金や挑戦したいことへの準備として利用することができます。

(3)福利厚生として利用したい人

上の2つが個人での準備になるのに対し、こちらは法人向けの準備となります。養老保険は死亡に関係なく保険金が受け取れるため、退職金等の準備に使うことができます。

しかし、社員全員の加入が条件となりますので、会社の経営状況を考慮した上で加入を検討する必要があります。

6、養老保険は資産形成に向いている?

保障と貯蓄を併せ持つゆえ保険料が割高になってしまっているのに対し、低金利やインフレのリスクを踏まえると、資産形成に向いているとは言い難いと考えられます。

従って、養老保険はあくまで保障を中心にして、そこに貯蓄も必要になった場合に活用することが重要になります。

7、失敗せずに養老保険に加入するには?

養老保険に加入して失敗してしまう理由としては

- 保険料が高く、継続して払うのが困難になってしまう

- インフレや低金利により、本来必要としていた金額を準備できない

- 継続して保障が必要になっても更新できない場合があり、新たに保険に加入しなければならない

といったことが挙げられます。そのような失敗にならないためには

- どの程度お金が必要なのかを計算する

- 家計の内から継続して払っていける金額か検討する

- 養老保険以外にも資産形成する方法を比較する

といったことが重要になります。

とは言え、ご自身でお金のプランニングを設計するのはなかなかハードルが高いとも言えます。その場合は、ぜひ我々専門家に相談してみてください。

8、養老保険を退職金として活用するには?

養老保険は、契約期間中に亡くなられた場合は保険金が支払われ、満期になった時は保険金が支払われることから、退職金として活用する会社もあります。

その場合は、条件に満たす会社員は加入対象となり、福利厚生プランで積み立てるプランになります。

メリットとしては

- 保険料の半額を損金に算入しながらも退職金として積み立てることができる

- 退職金の設定条件を柔軟に対応できる

- 万が一在職中に亡くなられた場合は、遺族に保険金を支払うことができる

などに対して、デメリットとしては

- 生命保険などの保険より保険料が高い

- 社員の人数が減少した場合は損をする可能性がある

などが挙げられます。

メリットとデメリットを把握して上に、自社の状況に合わせて判断する必要があります。