平成30年7月2日に、国税庁から平成30年分の「路線価」が発表されました。

路線価の全国1位は33年連続で東京都中央区銀座5丁目銀座中央通りとなり、バブル期を超える水準で過去最高額を更新しました。 なんと1㎡あたり4,432万円で、はがきサイズほどの面積でも65万円と非常に高額な路線価額となります。

そのほか、全国 33 都市が前年比 で上昇(昨年は 27 都市)がみられ、弊社が 販売する自社ブランド物件のグランヴァンシリーズにおいても殆どの物件が上 昇していました。 行政機関が公表している主な土地の価額は、公示地価、基 準地価、路線価等いくつかありますが、路線価は相続税や贈与税の基準となる 指標のため、公示地価や基準地価に比べ調査地点が圧倒的に多くなっていま す。

今回は、不動産を相続した時の計算方法、なぜ不動産は相続税対策として有効的なのかなどについて書いていきますので、相続税対策などを検討されている方は、ぜひこちらの記事を参考にしてみてください。

目次

1、土地を相続する時の仕組み

相続税は、亡くなった人の財産において、亡くなった時の時価に対して課税されます。

一般的には、現金や株式などの金融財産に関しては、「時価」と言って、「今すぐ換金したらいくらになるか」を評価額にして相続税を計算します。

一方、土地の場合は、「相続税評価額」(路線価等)を時価と見なして計算することになっています。路線価に沿って計算をすれば、誰でも簡単に土地の相続税評価額を計算することが可能です。では、路線価による土地の相続税評価額の計算の仕方を見ていきましょう!

2、土地の相続税評価額の計算方法

業界歴20年の著者である戸張さんに、不動産投資で失敗する人の特徴についてお話を伺いしました。ぜひご覧ください。

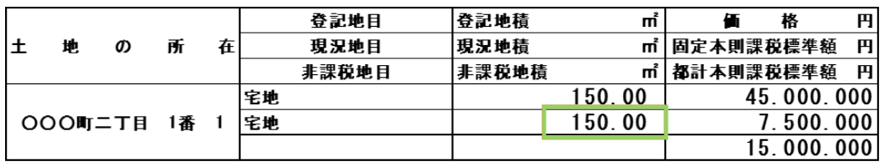

(1)土地の面積(地積)を把握する

土地の面積は、固定資産税の納税通知書に載っています。

そちらから確認するようにしましょう。

※イメージ

※イメージ

(2)路線価を調べる

土地の路線価を調べるには、下記手順でやりましょう。

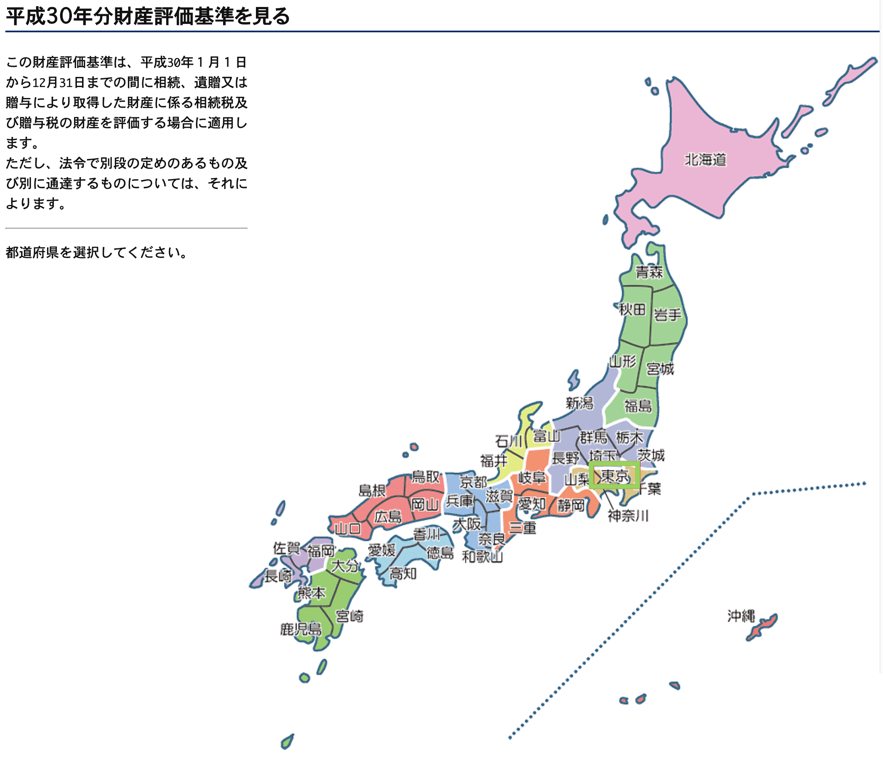

①国税庁の「路線価」のページを出す

インターネットで「路線価」と検索すると、国税庁のホームページから日本全国の地図が出てきます。

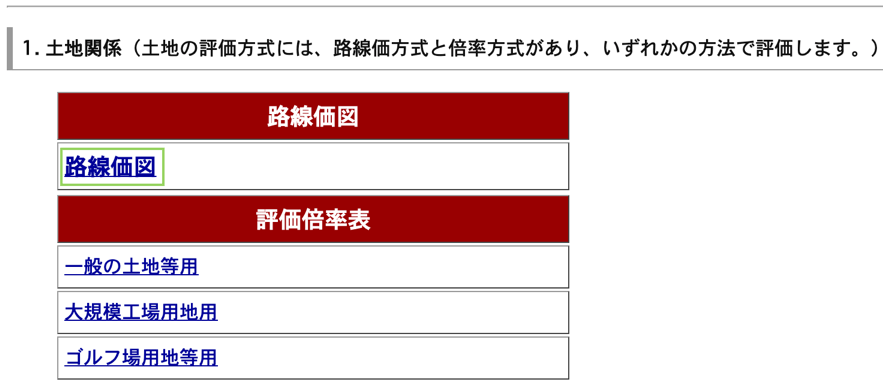

②「路線価図」をクリック

地図にて都道府県選択すると対象都道府県の財産評価基準書目次ページになるので、項目から路線価図をクリックします。

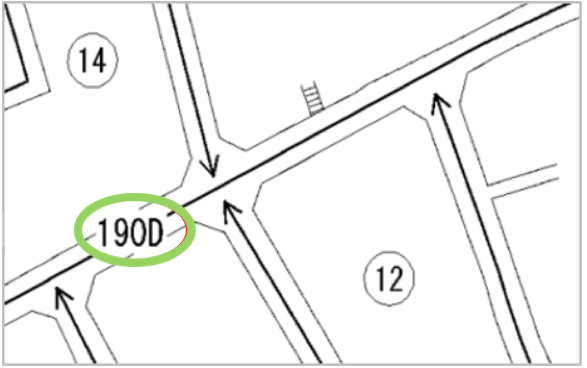

③対象土地を探す

③対象土地を探す

調べたい土地を探し、路線価図を表示します。

表示された路線価図の道路一本一本に数字とアルファベットが書いてあります。たとえば【190D】と書いてあるのは、「この道路に面している土地は、1㎡あたり19万円」という意味になります。190というのは 190千円、という単位がつきます。つまり175であれば17万5千円となります。

3、相続税評価額を計算する

上記「2−(1)土地の面積(地積)を把握する」で把握した地積と、「2−(2)路線価を調べる」で把握した路線価を使い、掛け算していけば相続税評価額ができます。

つまり、「面積150㎡×路線価19万円=2,850万円」になります。

なお、実際には、土地の形が悪い場合や、広すぎる土地の場合などには、この金額から大幅な減額を受けることが出来ますが、土地の評価額の概算を知るのであれば、地積×路線価でも十分です。

4、その他不動産の評価額の計算方法

その他、不動産の価額には、前述した公示地価、基準地価、路線価(相続税評価額)の他にも、

- 固定資産税評価額(固定資産税を計算する時に採用される時価)

- 時価(実際に売買契約が成立する金額)

があります。それぞれの価額には、高いものと安いものがあります。

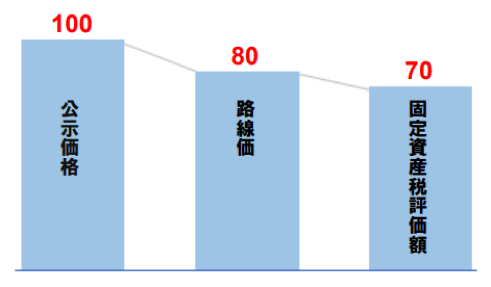

国が時価と考えている公示価格を100とした場合、路線価は80、固定資産税評価額は70を目処に定められています。 つまり、固定資産税評価額が分かれば、(概算ですが)公示価格が分かり、路線価(相続税評価額)も計算できるのです。

例えば、固定資産税評価額が5,000万円の土地があったとします。固定資産税 評価額が5,000万円ということは、公示価格は「5,000万円÷70×100=7,142万円」と7,100~7,200万円前後と予測できます。また、相続税評価額は「5,000万円÷70×80=5,714万円」と5,700万円前後ということになります。おおよその目安を把握する目的であれば、このように簡単に算出ができるので、ぜひ覚えておきましょう。

5、時価と相続税評価額との差額を利用すると相続税対策になる?!

最後に、投資用不動産と相続税の関係性についてご紹介させていただきます。

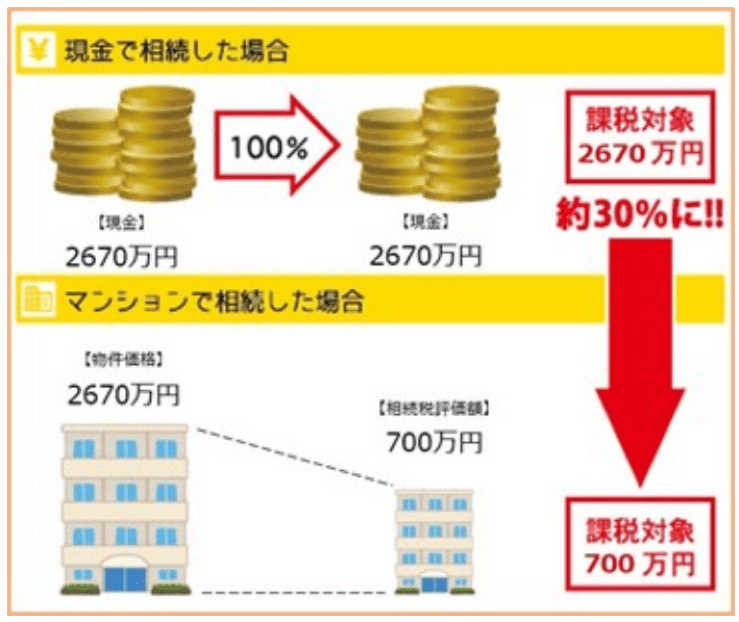

「不動産を購入すると相続税対策になる」という話を聞いたことがある方も多いかと思います。上記にも実際に相続税の計算をする際には、現金・預金や有価証券は相続開始時点の時価で評価されるのに対し、土地・建物などの不動産の場合は、相続税評価額で計算しますので、実際の売買金額よりも低くなるケースがあります。

土地の評価額は、国が時価と考える公示価格の80%程度の価格となり、賃貸しているのであればさらに「20%程度減額」されます。加えて、一定の要件を満たした場合、小規模宅地の特例の適用を受けられる場合もあり、そこからまた50%の減額が可能な場合もあります。

建物の評価額 は「固定資産税評価額」がそのまま用いられるため、鉄筋コンクリート造の場合、建築費用の70%程度の価格となり、賃貸しているのであればさらに「30%減額」されます。

例えば、上記の例の通り、現金で2,670万円の区分マンションを購入した場合、現金を投資用不動産に変えることで、 約1,970万円も相続税評価額を下げることが出来る計算になります。

結果、生存中は利回り約4%の運用をしながら相続税対策もしっかりと行えていることになります。つまり、投資用不動産は、総資産を大きく変えずに、相続税評価額を大きく下げることが出来るため、支払う相続税の節税という面においては、とても効力を発揮する運用方法となります。