一昨年の6月ごろ、突如「老後2,000万円問題」が話題となりました。

2,000万円問題とは老後生活で不足としている金額であり、実際にはもっと足りないと言われています。「人生100年時代」と言われる昨今において、マイナス金利である今の日本は預金してもお金は当然増えません。

そこで、これから減額もしていくと言われている公的年金に不安を感じ、個人年金への加入を考えている方が増えています。しかし、日本の生命保険会社が販売している個人年金保険では、十分なリターンが期待できないことから、加入してから利率が固定されているためインフレにも弱いです。

そこで今回は、日本の個人年金よりもはるかにリターンが高く、長期間運用ができる「海外個人年金」についてご紹介したいと思います。

特に、一括の資金をお持ちの方、早期退職で退職金の運用方法を考えている方にはぴったりな商品だと思いますので、該当する方はぜひ最後までお付き合いください。

目次

1、海外個人年金とは?

一括払いで最短5年目〜年金として、128歳までずっと受け取ることができるプランです。

128歳までとなっていますが、実際は途中で解約して全額受け取るケースがほとんどです。

2、海外個人年金の特徴

続きまして、海外個人年金の特徴をみてみましょう。

- 保険料は一括のみで最低USD50,000(約550万円※)から(年金受け取り時期をずらせばUSD20,000からでも可能)

- 通貨はUSD(米ドル)

- 被保険者は0歳〜80歳まで

- 満期は128歳(ただし、被保険者を何度でも変えることができるので実質無期限)

- 最短でご契約から5年目で一括払い保険料の5%を毎年ずっと受け取りが可能

(子どもの学費の支払いなどの目的としてもご活用できる) - 解約返戻金の損益分岐点が最短6年目から(ただし、投資額により異なる)

※2021年5月28日の為替レートにて算出しています。

3、実際の運用シミュレーション

それでは、実際に年金として運用する場合のシミュレーションをみてみましょう。

(1)個人年金として運用する場合

前提条件

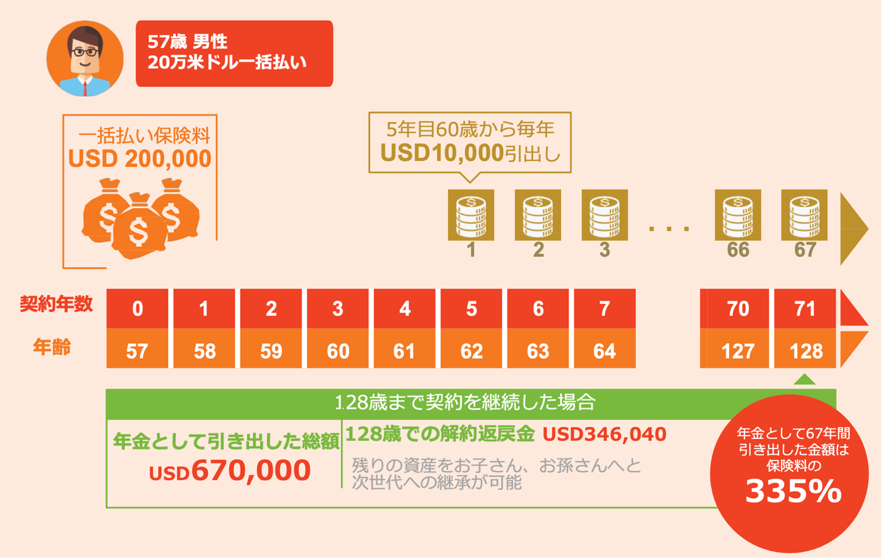

- 57歳男性

- 一括払い保険料:USD200,000(約2,400万円)

商品資料より抜粋

商品資料より抜粋

このケースですと、5年後つまりは62歳から毎年USD10,000(約110万円※)を受け取ることができます。

日本の個人年金保険は、年金受け取りにするとその時点で運用は止まりますが、海外個人年金保険の場合は、年金を受け取っても残っている資金を運用し続けるので、受け取った分資金が目減りすることはありません。

ですので、この方の場合62歳から128歳まで毎年5%ずつ年金として受け取りますと、合計USD670,000(約7,370万円※)受け取れます。

なお、一括払い保険料USD200,000(約2,200万円※)に対して、約335%の返戻率となります。

さらに、128歳時点での解約返戻金はUSD346,040(約3,806万円)となり、残りの資産をお子さんやお孫さんに資産継承が可能となります(現行利回りで推移した場合)。

その他、応用として「あと2〜3年は働くかも」と思った場合、年金受け取り時期をずらすことで毎年より多くの年金を受け取ることができますし、その年だけ海外旅行に行くなどで多めに引き出すことも可能です。

(2)子どもの学資保険として運用する場合

こちらの商品は子どもの学資保険として運用することも可能です。

前提条件

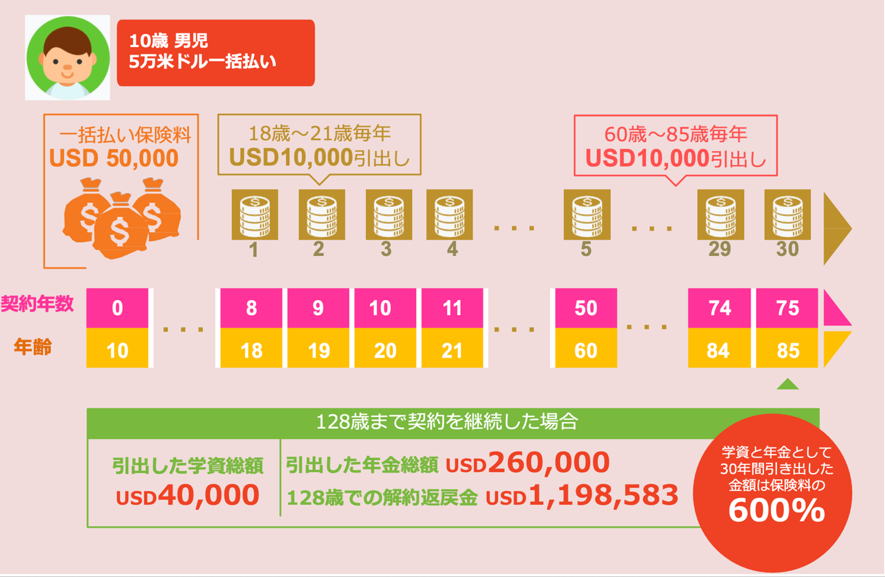

- 被保険者10歳男性

- 一括払い保険料:USD50,000(約550万円)

商品資料より抜粋

商品資料より抜粋

このケースの場合、8年目つまりはお子様が18歳から21歳まで、毎年USD10,000(約110万円※)を引き出すケースです。

その後は、据え置いておくことで残りの資金は運用されお子様が60歳になられた時に毎年USD10,000を85歳までずっと受け取ることができます。

この場合、学資金として受け取った総額USD40,000(約440万円※)と、60歳から85歳まで受け取った総額USD260,000(約2,860万円※)を合計するとUSD300,000(約3,300万円※)となり、一括払い保険料の実に600%を受け取ったことになります。

さらに、128歳まで据え置けば解約返戻金はUSD1,198,583(約13,184万円)となり、こちらも同様次世代への資産継承が可能となります(現行利回りで推移した場合)。

※2021年5月28日の為替レートにて算出しています。

4、海外個人年金の注意点やデメリットは?

(1)一括払い保険料USD50,000(約550万円※)未満の場合は条件が変わる

一括払い保険料としては、最低USD20,000(約220万円※)から可能ですが、その場合は年金受け取りのパーセンテージや年金受け取り時期がずれます。

(2)為替リスクがある(年金受取時に円換算した時に急激な円高の場合は資産が目減りするリスクがある)

こちらも以前にお伝えした内容と繰り返しになりますが、為替リスクを回避する方法として、USDで受け取る(海外口座もしくは日本の銀行でUSD受け取りを選択する)ことができます。

海外に行かれるときには、USD圏であればそのままUSDで使うこともできますし、円安になったタイミングで円に変えることもできます。

海外保険商品について下記の記事も紹介しておりますので、ぜひ合せて読んでみてください。

相談実例もありますので、ぜひ参考にしてみてください。

※2021年5月28日の為替レートにて算出しています。

5、海外個人年金をオススメしたい方

最後に、海外個人年金をオススメしたい方をまとめました。

(1)老後の生活資金のプラスアルファとして日本の個人年金保険を検討されている方

例えば、某生命会社の一時払い個人年金保険(USD建て)では、5年間運用しても積立利率は0.40%/年しかつきません(2021年5月16日から31日までの積立利率)。

しかも、ここから手数料等も控除されますので、5年目から年金受け取りで考えてもほとんど増えません。

(2)退職金をできるだけリスクを抑えて運用したい方

最近では、早期退職をされる方も増えており、そこから別の仕事に転職されたとしても、それまでの給与よりは下がる可能性もあります。

そうしたときに、退職金の一部を海外個人年金で運用することで給与や年金不足分をカバーすることができます。

(3)学資保険としても活用できる

先にご案内しましたが、0歳〜12歳のお子様をお持ちでまとまった資金をお子様の教育資金として準備されたい方にも向いています。

学資金として使い、残った資金はまた運用し数年後にお子様の結婚資金などにも活用できます。

上記に1つでも該当する方は、ぜひ一度お問い合わせをしてみてください。より詳しく商品について説明させていただきます。

こちらの商品を詳しく解説している動画もありますので、より詳しく知りたい方は合せてチェックしてみてください。