- 「金利でみたら今がスタートするタイミング」

- 「独身の今が始めるタイミング」

- 「不動産の価格が高いから今は静観」

不動産投資を始めるタイミングは外部的な要因もありますが、ご自身のタイミングも非常に重要です。一方、出口戦略として売却するにも、高く売却するには売りに出すタイミングも大切と言えます。

このタイミングを間違えると、同じ不動産でも数百万円~数千万円の違いが出てきますし、ご自身のライフプランにおけるタイミングも色々と考えないといけません。

今回は不動産投資業界に長くいる私が、不動産投資を始める、購入するタイミングを、不動産の評価額、不動産投資ローン(金利)、ライフステージの3つの角度からのお話しと、出口戦略として売却のタイミングについて話していきたいと思います。

これから不動産投資を始めたい、購入をお考えの方、一方売却をお考えの方もぜひ参考にし手頂けたら幸いです。

目次

1、過去~現在、そして未来において不動産投資をスタート、購入するタイミングBEST3

はじめに、不動産投資を始めるタイミングについてですが、

- 不動産の評価額

- 不動産投資ローン(金利)

- ライフステージ

の3つの角度から、そのタイミングについて見ていきます。

2、不動産の評価額から見る不動産投資をスタートするタイミング

まず最初に不動産の評価額を基準に見たタイミングについてご紹介します。

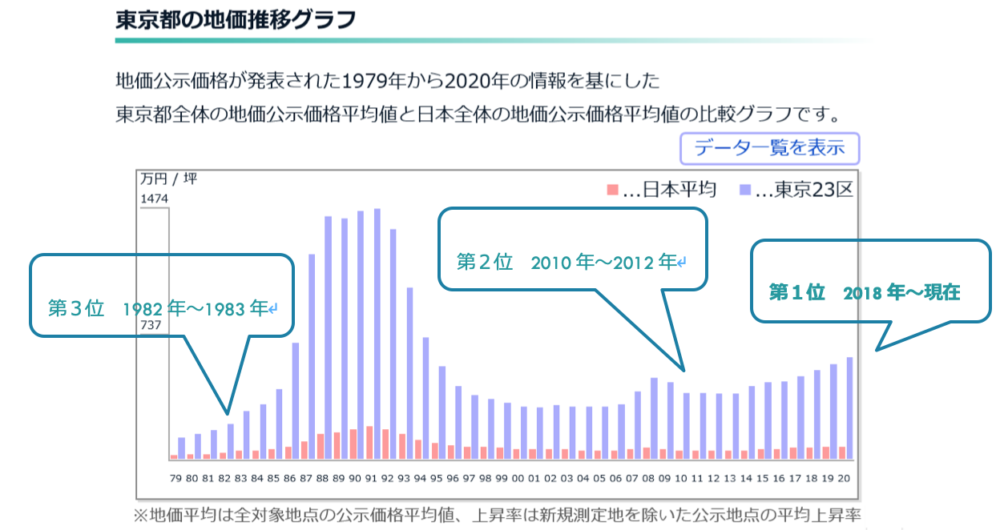

全国様々な不動産がありますが、資産価値の高い東京23区内の地価公示価格を基準で比較してみます。

(1)第3位:1982年夏~1983年あたりまで

まずは第3位のである「1982年夏~1983年あたりまで」のタイミングです。

その理由は、1981年までは旧耐震物件なので、将来的に評価が下がったものが多い為、公示価格度外視で1982年~としました。さらに1984年以降は下記グラフの通り、バブル崩壊まで上昇し続けた為、購入タイミングとしては下落前に売り抜けないと最悪の結果にもなった為、1983年、遅くても1984年までに購入された方はベストタイミングだったと言えます。

ただし、バブル期の売却ありきの目線の為、貸出金利も4%台と高く3位止まりとなります。

(2)第2位:2010年~2012年

続きましては、第2位は「2010年~2012年」です。

その理由は、リーマンショック後、不動産の価格が下げ止まったあたりで、新しい金融機関や

低金利商品が出始めた。さらにここから地価は上昇傾向にある為、振り返るとなかなか良かったタイミングと言えます。設備も最新のものとほぼ変わらなくなってきており、この時代の中古物件は今でも大人気の為、高い資産価値を維持しています。

ただし、今よりも貸出金利が高く、投資用ローンの平均金利は2%を超えていた為2位止まりとなりました。

(3)第1位:2018年以降 現在

最後は第1位は「2018年以降〜現在」です。

その理由は、2016年以降住宅系の貸出金利が史上最低金利を維持し、各金融機関も競争化され、金利が下降傾向にあり、融資利用で始めるには投資用ローンでも金利が1%台と非常に有利なタイミングと言えます。

尚且つ東京都心部の再開発が著しく、東京オリンピックも延期になったことで、購入チャンスの幅も広がり、新型コロナウィルスの影響でさらに買い手市場になりつつあるので、圧倒的に買い時のタイミングとしては1位と言えます。

参照:地価公示価格チェッカー

参照:地価公示価格チェッカー

3、不動産投資ローン(金利)からみる購入タイミング

不動産投資はローンをなしではなかなかスタートすることができない投資商品と言えるでしょう。不動産投資ローンの観点から見る購入タイミングBEST3をみておきましょう。

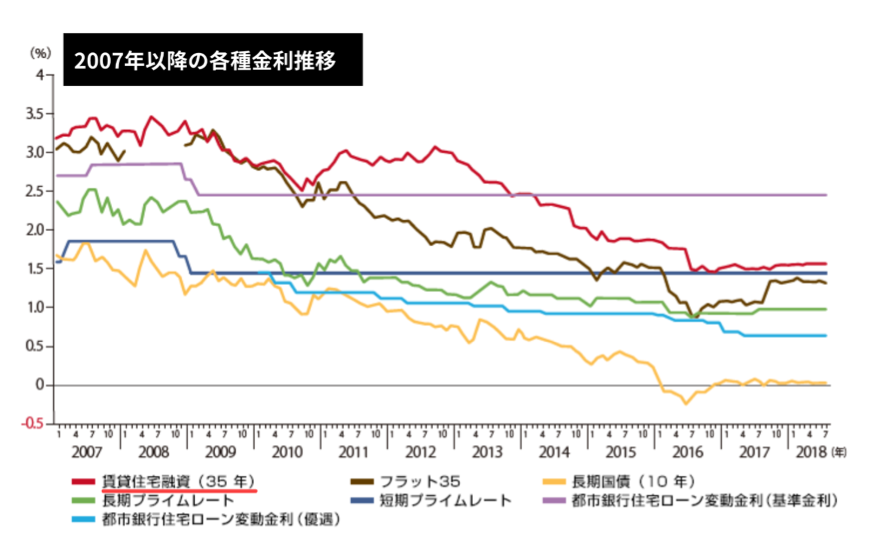

下記住宅金融支援機構HPより作成した図を見ながら解説していきますが、バブル期から2007年以前は金利が高すぎる為、2007年以降で比較しています。

(1)第3位:2009年1月以降

まずは第3位のタイミングは「2009年1月以降」となります。

その理由は、リーマンショック前上昇傾向にあった短期プライムレートや都市銀行住宅ローンの変動金利などがこぞって下落した年。ここから長期的な低金利時代が幕を開けます。

(2)第2位:2016年7月以降

第2位のタイミングは「2016年7月以降」です。

その理由は、日銀の異次元低金利政策が火を噴き、市場最低金利となり、35年間支払額が固定となるフラット35なども1%台の金利になった。同じタイミングで投資用のマンションローンの金利も下がったというタイミングだからです。

(3)第1位:2020年3月以降 現在

最後の第1位はなんと「現在」です。

その理由は、投資用ローンの金利においては過去最低金利をマークしています。原因は様々ですが、住宅ローンの変動金利も最低金利になるなど、融資利用で投資不動産をお考えの方には、一番買い時と言えます。

参照:住宅金融支援機構HPより作成

参照:住宅金融支援機構HPより作成

4、ご自身のライフステージから見る購入タイミング

3つ目の基準である、ご自身のライフステージにおける購入タイミングBEST3を発表します。

(1)第3位:勤続4年目

第3位のタイミングは、「勤続4年目」というタイミングです。

その理由は、多くの金融機関がローン貸出の条件として勤続3年以上を求めます。その為、最短で始められるのは大卒なら25歳。ぜひ覚えといて下さい。

(2)第2位:20代~40代の既婚者

第2位のタイミングは「20代~40代の既婚者」です。

その理由は、長期型ローンも組め、年収も高くなってきており、複数所有なども可能になるからです。

また既婚者であれば生命保険の見直しとしてもガン団信付きの住宅ローンなどもあるので、万が一の際の保険代わりになります。

40代から保険に入ると保険料が高くなりますので、団信の場合は20代でも40代でも保険料は変わらないことよって、生命保険として考えると40代の方はお得です。

(3)第1位:結婚前(独身時代)

第1位は「結婚前の独身時代」です。

その理由は、結婚前、つまり独身時代の資産は将来的に離婚された時も、婚前資産として守られますし、独身時代は扶養控除もなく税金が高いので、節税効果も大きくなるからです。

また、自分の意志で購入物件を決めていけます。結婚するとお金は自由に使えなくなってしまったり、奥様が反対してくると、なかなか大きな決断はしにくくなるものです。今独身の方がこの記事を読んでいたのなら、「迷わず今のうち」がベストタイミングと言えます。

5、過去~現在、そして未来において売却タイミングBEST3

不動産投資の出口戦略として売却するタイミングも非常に重要と言えます。

最後に売却のタイミングBEST3を発表します。

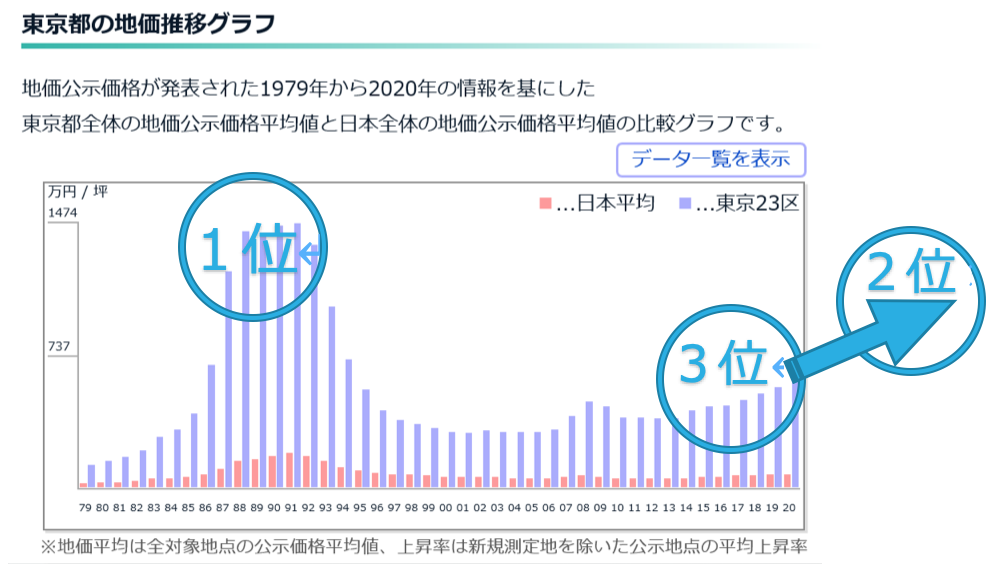

(1)第3位 :2019年~現在

まずは第3位のタイミングは「2019年~現在」です。

その理由は、下記グラフの通り2012年以降、東京都心部では特に地価公示価格が上昇し続けています。また買い時でもある今は売る方もスピーディーに買い手が見つかる為、売却にも適しているタイミングと言えます。

(2)第2位:10年後以降

続きまして第2位は「10年後以降」です。

その理由は、現在の超低金利で購入された方は特に、残債の減りが過去の購入者に比べても早い為、10年後でも十分なキャピタルゲイン(売却益)が期待できると言えます。

さらに現在行われている東京都心部の再開発ラッシュが一通り落ち着きを見せる為、バリューアップされた街の価値は上昇する可能性が高いと言えます。

(3)第1位:1988年~1990年(バブル絶頂期)

最後に第1位は「1988年~1990年(バブル絶頂期)」でした。

その理由は、下記グラフを見て頂ければ一目瞭然と言えます。ただこの時代はリスクと常に隣り合わせで、売り時を逃してしまうと1992年以降の下落を見て頂ければ分かりますが、大損する可能性もあった時代です。

売却のタイミングとして単体的に見れば、圧倒的に売却タイミングとしては最高の時代が「1988年~1990年」であったと言えます。

参照:地価公示価格チェッカー

参照:地価公示価格チェッカー

なお、不動産を高く売る時のコツについて詳しくは、下記の記事を参照にしてみてください。