2023年、新しい年が明けました。

この時期になると、お勤め先から源泉徴収票を受け取る方が多いのではないでしょうか?

源泉徴収票とは、1年のうちにに会社から支給された賞与や給与などの総額と納付した所得税の金額が記載された書類になっております。

日本では、収入が多いほど税金を多く収める累進課税制度が適用されていますので、この源泉徴収票を持って、1年の稼ぎと納税額が決定されるんです。

自分が年間でどのくらいの所得税を払っているかなどが確認できるので、その意外と高額な税金に驚かれる方もいらっしゃると思います。

今回は、その重税感を感じている皆様に、確定申告シーズンに覚えておきたい、節税術をお話したいと思います。

実は、同じ給料をもらっていても、その方の状況に応じて色々な控除項目が設けられていますので、確認してみてください。

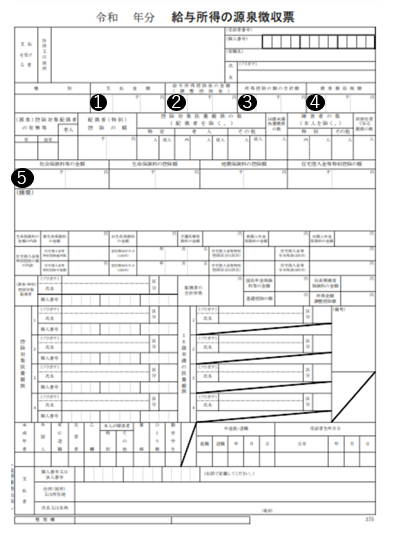

1、源泉徴収票の見方

まずは、源泉徴収票の見方について確認していきましょう。

(1)支払い金額

年収に相当する金額で基本給に加え、残業代やボーナスを含めた1年間の合計金額で、いわゆる「額面金額」と呼ばれる金額です。

(2)給与所得控除後の金額

税金計算の際には、額面の収入に直接税金がかかるわけではなく、その収入に応じた控除を受けることが出来ます。その支払い金額から給与所得控除額を引いた金額が記入されています。

(3)所得控除の額の合計額

【ここに注目!】給与所得控除以外に控除される金額の合計額(社会保険控除や生命保険控除など)

(4)源泉徴収税額

1年間に納めた所得税の金額

(5)社会保険料等の金額 (3、の中身に該当します)

1年間に納めた社会保険料の金額(雇用保険料や厚生年金保険料など)

引用元:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100051.htm

源泉徴収票を見ると昨年よりも税金が増えたような、、という方もいらっしゃると思います。

ご年収が増え、累進課税制度により納税額が増えたことも考えられますが、マイホームをご購入された方が受けられる住宅取得減税の控除期間が切れてしまったなど、控除額に変動があったことによって、納税額が増える場合もあります。

住宅取得減税が切れた以外にも、こんな理由に該当して納税額が増えた方はいらっしゃいませんか。

2、控除が無くなる場合の例

(1)配偶者が年収103万円以上になった

夫(妻)は配偶者控除を受けられなくなります。

(2)子供が成人した

扶養控除がなくなります。

(3)合計所得金額が2,500万円超

基礎控除額が0円になります。

いかがでしょうか?

そんな中、以下に該当する方は、会社の年末調整で終わらせずに、自分で確定申告をすることによって、少しでも税金が戻って来る可能性がありますので、ご確認ください。

いくつかご紹介していきます!

3、確定申告をすることで節税できるもの

(1)医療費を10万円以上使った場合

→家族の分も含めて年間の医療費が10万円を超える時(または年間所得の5%の少ないほう)上限200万円までが課税所得から控除される

(2)両親に仕送りなどをしている

別居している親に生活費など仕送りしていれば老人扶養控除を受けることができる

(3)仕事で引越しがあった/仕事で使う資格などの勉強をした

転居費や資格取得費など特定支出の合計額が給与所得控除の額の2分の1を超える場合、その部分について給与所得控除後の金額から差し引くができる

(4)自分で支払っていた社会保険料がある(転職など)

→ 前職から転職までに間があり、その間自分自身で健康保険や国民年金の保険料を払った場合は払った保険料全額を社会保険料控除として所得から差し引くことができる

(5)ふるさと納税したのにワンストップ特例制度を申請してない

確定申告を行うことで税金が控除される

(6)生命保険に入っているのに、会社に申請し忘れた

5年以内に確定申告を行う(生命保険控除は最大12万円)

上記のように確定申告をすることで様々な控除を受けられ、節税することが出来ます。

この際に確認してみてください。

確定申告は、基本的に給与を2箇所以上からもらっている場合や、年収が2,000万円以上の方、個人事業の方がやるものなので、サラリーマンの方には馴染みがないかもしれません。

確定申告は今後も関係なさそうだな、と思った方にも少し興味を持って頂きたいのが、マンション経営です。

資産形成をしながら、節税効果が非常に期待できる金融商品の1つとしてご紹介しております。

サラリーマンの方でも、マンション経営を行うことで個人事業主として確定申告ができますので、損益通算制度という形で所得税が還付されるとともに、住民税も軽減されます。

その仕組みをご紹介します。

4、損益通算(所得税法第69条)

上記の例でいくとマンション経営を取り組み、確定申告を行うことで所得税が20万円も節税できます。

またマンション経営では住民税の減税も受けられるのでより大きな効果が得られることが考えられ、節税するのに適している商品になります。

重税感を感じている方には、1度知って頂きたい運用です。