4月から新生活が始まり心機一転する時期になると言えるでしょう。

日々の忙しさを理由に、資産運用に取り組む機会を逃してしまっている方もいらっしゃるのではないのでしょうか。

日本では、個人の資産形成を促すために、様々な優遇措置が提供されています。

その中には、税金に対するメリットもあります。

今回は様々な投資商品の節税比較をご紹介したいと思います。 これから資産運用を検討されている方は、ぜひ参考にしてみてください。

1、iDeCo(イデコ)

会社員の方は、会社で確定拠出型年金に入っている方も多いかと思います。

実はiDeCoは、私的年金の一つになります。

掛金は全額所得控除で、運用によって運用益が出ても収益に税金がかからない為、通常の投資信託などの商品に比べ、節税効果は大きいといえます。

積み立てた金額は60歳まで受け取れませんが、その後は退職金としての一時金受け取りか、分割して受け取る年金給付式のどちらかを選ぶことができます。

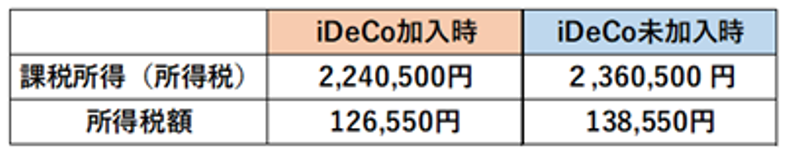

<iDeCoの節税効果>

(例)独身、年収500万円 掛金/月1万円

所得税だけに注目してみると、年収500万円の方が毎月一万円の掛け金で取り組むと12,000円の節税になります。

2、生命保険

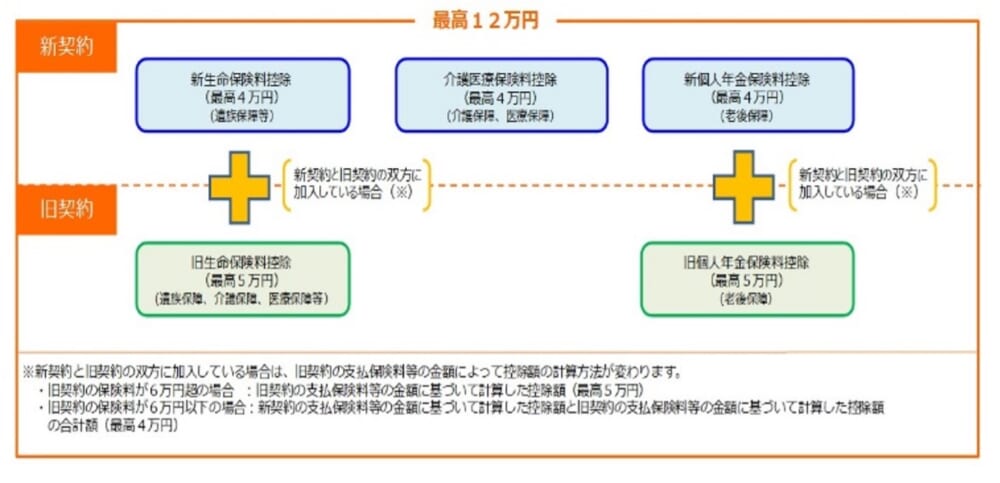

生命保険では支払った保険料が所得控除の対象になります。

生命保険料控除は、拠出した生命保険料が対象になる所得控除の制度です。

生命保険には新制度と旧制度があり、それぞれ控除額の限度額が定められています。

引用:国税庁生命保険控除

引用:国税庁生命保険控除

(1)新制度

2012年1月1日以降に契約した保険に適応されます。

- 所得控除限度額:12万円

(2)旧制度

2011年12月31日以前に契約した保険に適応されます。

- 所得控除限度額:10万円

では実際にどれくらい節税効果があるのでしょうか。

(3)生命保険の節税効果

(例)独身、年収500万円、所得税の控除額12万円の場合は、所得税:約12,000円の節税効果があります。

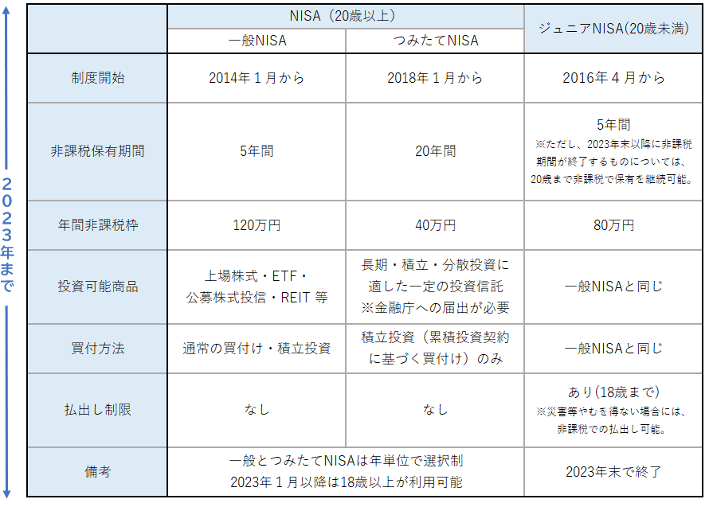

3、NISA

一般のNISAとは、2014年1月にスタートした、少額から投資を行うための非課税制度です。

出典:金融庁「NISAとは?」

株式や投資信託などの金融商品に投資をした場合には、得た利益に対して約20%の税金がかかります (所得税15%、住民税5%)が、NISA口座ないでの取引は利益がかかりません。

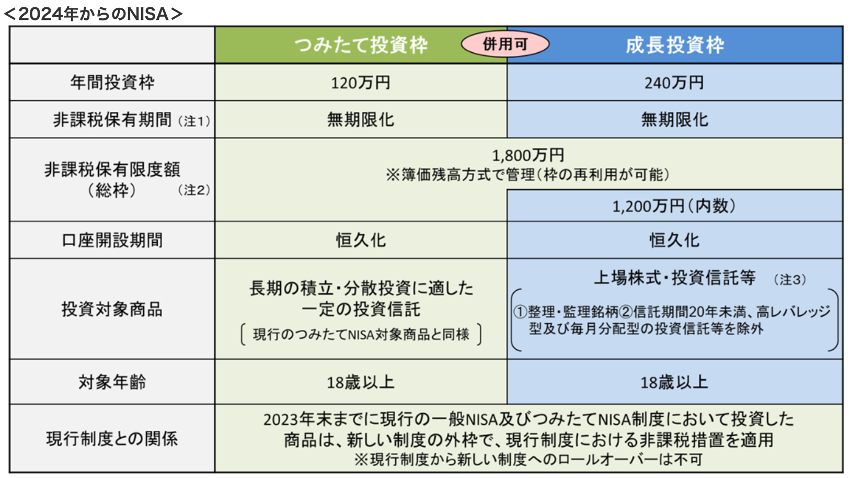

2024年からは、NISA制度が拡充・恒久化される方針がありますので、以下のように変わります。

出典:金融庁「NISAとは?」

出典:金融庁「NISAとは?」

より詳しく知りたい方は、金融庁のページをご参照ください。

<NISAの節税効果>

(例) 投資信託の売却で1万円の利益が出た場合 (NISA口座とNISA口座外で比較)

- 譲渡所得税:約1,500円

- 譲渡住民税:約500円

の節税効果があります。

NISAは決められた期間と非課税枠があるので、計画的に掛金の上限が考えやすいのが大きなメリットと言えるでしょう。

4、マンション経営

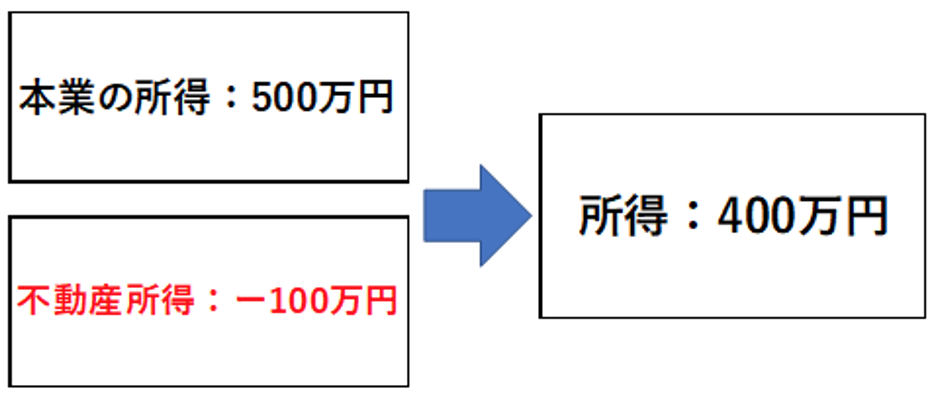

マンション経営をはじめると、確定申告をすることで所得税の還付を受けることができます。ここでは簡単に損益通算の仕組みを説明します。

マンション経営を行うと会社員の方でも個人情報として確定申告をすることが出来るので、不動産の所得より経費が上回った場合には、給与所得との損益通算で、1年の所得金額を低く見せることができます。

著者作成

著者作成

なお、赤字といっても、経費の大部分は「建物の減価償却費」と「支払い利息」が占めているので、実際に自分の手元から100万円の赤字が出るわけではありません。

<マンション経営の節税効果>

(例)独身、年収500万円、不動産所得-100万円、基礎控除48万円、社会保険料60万円の場合

結果、76,500円の節税効果があります。

マンション経営はローンを組んで取り組んだ場合、入居者からの家賃収入を使ってローンを返済していくので他の商品とは違い他人資本を使って資産形成が出来ます。

またローンを組んで取り組む場合には、団体信用生命保険が付いているので、オーナー様に万が一のことがあった場合は保険会社からローンの残債が返済されて無借金の実物資産を大切な方に残すことができ、保険効果の期待もできます。

まとめ

運用商品にはそれぞれ特性がありますので、商品性を理解してから取り組むことが大切です。

4月から新生活が始まる方も多くいると思いますので、是非今後の運用の参考にして頂ければと思います。

ご自身に合った投資プランを知りたい方は、ぜひ気軽に問い合わせしてみてください。