皆さんは人生の3大支出とは何かご存じでしょうか?

一般的には、住宅費用、教育費用そして老後費用と言われています。これらの費用はほとんどの人が避けては通れない支出となっています。

これらの費用を準備するには、自分が病気になることもなく元気に生きているからこそできることで、自分に万が一の時に備えて多くの方は生命保険に加入しています。

しかし、生命保険に加入していくらが保障として必要な額なのか悩まれるところです。

今や日本人の約9割が加入している生命保険ですが、月々の支払いもさることながら、長期的に加入することも考えると実は、総額で1,000万円を超えるような買い物をしている場合もあります。保険料と保障は相関関係にあり、保険料を抑えることだけに重点を置いてしまうと、万が一の保障が十分でなくなってしまう可能性もあります。

つまり、高すぎる保険料も、安すぎる保障も自身の生活をダメにしてしまうことがあります。せっかく生命保険に加入するのであれば、自分に合った保険金を設定したいものです。そこで今回は、生命保険を準備する上で考えるべきポイントについて書いていきます。生命保険の保険金で悩まれている方はぜひ最後までお読みください。

目次

1、万が一亡くなった時に必要なお金は?

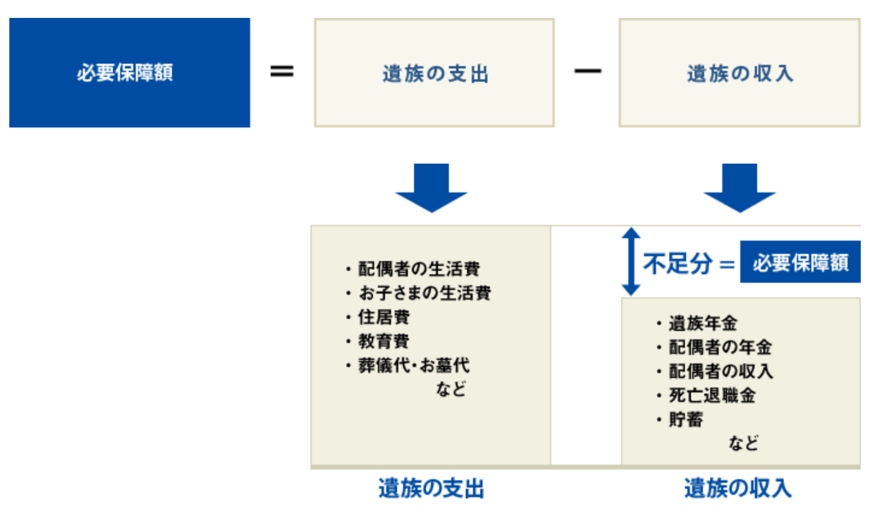

万が一亡くなってしまった場合に必要な保障額とは、自分自身が亡くなった後、残された家族が必要とする支出から、残された家族が得られる収入を差し引いた金額になります。

出典:楽天生命

出典:楽天生命

上記の図を見て頂ければ分かりますが、生命保険で必要な保障額は、各ライフステージによって大きく変化します。つまり保険金が過不足にならないように、ライフステージが変化するタイミングは、生命保険を見直すタイミングにもなっています。

なお、代表的なタイミングについては、「3、必要額を試算する時のポイント」で詳しく見ていきます。

2、生命保険の必要額は?相場はいくら?

前項でも述べたように、生命保険の必要額はライフステージによって大きく異なります。

実際にみなさんは保障額をいくら設定しているのでしょうか。生命保険に加入している人たちが保障をいくらに設定しているか全体像を見てみましょう。

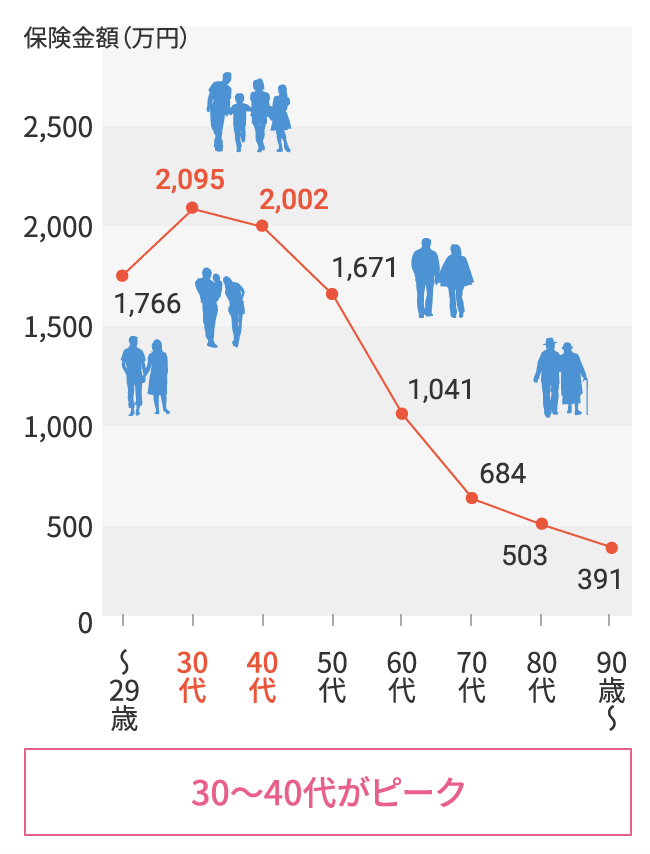

生命保険文化センター「平成30年度 生命保険に関する全国実態調査」によると、世帯主の普通死亡保険金額の平均は1,406万円となっています。これは全体の平均であり、年収や年代によって差がでてきます。年齢別の普通死亡保険金額を見ていくと以下のようになります。

出典:生命保険文化センター

子育てなど最もお金がかかる30代、40代の保障額が最も高い2,000万円程度で、年をとるにつれ保障額が下がる傾向にあります。

3、必要額を試算する時のポイント

上記にも書きましたが、備えるべき保障額については、ライフステージによって大きく異なります。つまり、必要額を試算する時のポイントはライフステージになるとのことです。

具体的にはどのようなライフステージがあるのでしょうか。ここでは、生命保険を見直すタイミングともいえる代表的なステージを見ていきます。

(1)就職するとき

今までご両親にお世話になっていたところから、生活を自分で主体的に送っていくタイミングになります。これまで育った家を出て1人暮らしを始める方もいるでしょう。多くの方が、万が一なことがあったときにご両親に迷惑をかけたくない、という考えから生命保険の加入を検討します。

新社会人のタイミングで生命保険を選ぶ時のポイントについて、詳しくは下記の記事を参照にしてみてください。

(2)結婚するとき

これから何十年と時間を共にするパートナーができた結婚も1つのタイミングと言えます。言い換えれば、守るべき人ができたということになります。生計を共にするため、ご自身が亡くなった場合にパートナーの生活を守るための保障が必要になります。

結婚した時の保険の見直しポイントなどについて、詳しくは下記の記事を参照にしてみてください。

(3)出産するとき

結婚同様、ご自身が守るべき人が増えたタイミングです。つまりその責任もより重くなり、備える保障も大きく増えます。

子どもが生まれたことによって守れる家族が増え、更に子どもの教育資金も準備しなければいけません。子どもの教育資金について詳しくは下記の記事を参照にしてみてください。

(4)子どもが独立するとき

子どもが成長するにつれて、将来必要な子どものための生活費や教育費の総額は減少していきます。最終的に子どもが独立したときには子どもにかかる支出はなくなります。

これらのステージに差し掛かった時には、一度加入している保険の内容の見直しをすることが重要になってきます。

4、実際にシミュレーションしてみる

それでは実際に備えるべき保障額を代表的な3つのパターンから計算してみましょう。

(1)独身:男性25歳

必要保障額= 500万円(葬儀・墓石等代)+(両親に残したいお金)

独身の方が備えるべき費用は、葬儀やお墓といった死亡整理金になります。

亡くなった際に必要となる費用(葬儀、墓石、埋葬、戒名等)の平均は500万円といわれているので、その分は確実に準備しておきましょう。

そして、今までお世話になった分として、プラスで準備しておきたい人はその分を加算することになります。

(2)夫婦:男性30歳、女性28歳、子どもなし

必要保障額= 500万円(葬儀・墓石等代)+ 300万円(1年間の生活費と予備費)+収入の差額

夫婦の場合に備えるべき費用は葬儀等の費用に加え、パートナーの生活費と収入の差額となります。

生活費については、総務省によると1人暮らしの平均生活費が約18万円/月と言われており、これを12倍すると216万円になります。そこに急な出費に対する予備費を考慮して、300万円を準備した方がいいでしょう。

(3) 夫婦:男性30歳、女性28歳、子ども3歳

子どもがいる場合は、遺族年金を受給することができます。また勤務先によっては、死亡退職金や弔慰金などが出ることもあります。そのため、将来かかる生活費や住居費、教育費、結婚費用など「遺族の支出」から、貯蓄額と遺族年金などの「遺族の収入」を引いて計算します。

そこでより細かく状況を仮定し、必要保障額を考えてみます。

- 持ち家(団体信用生命保険加入により住宅ローン負担なし)

- 夫:年収600万円

- 妻:年収60万円

- 生活費:25万円/月

- 貯蓄:300万円

※妻が87歳まで生きると仮定します。

①遺族の支出

- 妻の生活費 :8,850万※1(300万円×0.5×59年)

- 子どもの生活費 ・1,140万※2(300万円×0.2×19年)

- 子供の教育費 :860万※3(193万円+143万円+135万円+389万円)

- 葬儀等費 :500万円

- 計 :11,350万円

(幼稚園から高校まで公立、大学は私立文系として計算)

②遺族の収入

- 遺族基礎年金 :1,500万円※4 (78万円+22万円)×15年

- 遺族厚生年金 :3,599万円※5 61万円×59年間

- 老齢基礎年金 :1,872万円※6 78万円×24年間

- 死亡退職金 :500万円

- 貯蓄 :500万円

- 妻の収入 :2,220万円

- 計 :10,191万円

③必要保障額

今回のケースでは必要保障額は1,000万円という試算になります。

必要保障額=1,000万円(遺族の収入―遺族の支出)

※1 妻の生活費は、(現在の年間生活費)×0.5×(妻の余命)で計算します。

300万×0.5×59年

※2 子どもの生活費は、(現在の年間生活費)×0.2×(22歳-末子の年齢)で計算しています。300万×0.2×19年

※3 子供の教育費は子どもの学習費調査(文部科学省平成28年度)を参考にしています。

193万+143万+135万+389万

※4遺族基礎年金は、780,100円(年額)+子の加算224,500円(年額)として計算しています。

(78万+19万)×15年

※5 遺族厚生年金は平均標準報酬額50万円(被保険者期間96ヵ月)の場合で計算しています。

61万×59年間

※6 老齢基礎年金は、780,100円(年額)で計算しています。

78万×24年間

※7 妻の収入は、夫が亡くなった後妻が65歳まで働く前提で、月収5万円で計算しています。

60万×37年間